14일 금융투자업계에 따르면 NICE신용평가는 지난 13일 한화케미칼이 발행하는 회사채에 A+ 등급을 부여했다. 등급 전망은 ‘안정적’이다.

한화케미칼은 오는 25일 기존 차입금 상환을 위해 1500억원 규모의 3년 만기 회사채를 발행할 예정인데, 이에 앞서 신용평가사에 등급 평가를 의뢰한 것이다.

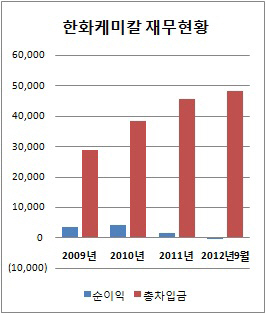

2010년 4146억원의 순이익을 내며 승승장구했지만 이듬해 이익이 절반 넘게 줄었고, 지난해 9월까지는 194억원의 손실을 냈다. 주력인 폴리염화비닐(PVC)과 저밀도 폴리에틸렌(LDPE) 사업은 과점 체제 속에서 꾸준히 수익을 내고 있지만, 태양광 사업에 뛰어든 이후 급격히 꺾였다.

지난 2010년부터 태양광업체인 한화솔라원과 큐셀을 인수했지만, 뚜렷한 실적을 내지 못하고 있다. 한화케미칼 측은 “태양광 부문의 업황 부진으로 인해 영업 손실이 늘었다”고 설명했다.

|

현금성자산을 제외하고 실제로 갚아야 할 순차입금은 2010년말 1조6000억원에서 지난해 9월말 1조8000억원으로 늘어났다. 폴리실리콘에 대규모 투자를 진행한 것이 주된 원인이었다. 2011년부터 2014년까지 폴리실리콘 공장 투자에 8000억원이 투입될 예정이며, 지난해에만 절반 넘는 투자가 집중됐다.

한화그룹의 주력 계열사로서 자회사에 대한 지급보증이 많다는 점도 부담이다. 큐셀 인수 차입금에 대한 지급보증액 2973억원, 한화케미칼 닝보 1984억원, 한화솔라원 1928억원 등 해외 관계사에만 총 8327억원의 지급보증을 제공하고 있다. 지난 달 한화솔라원에 1063억원의 추가 지급보증을 결정하기도 했다.

NICE신용평가 관계자는 “구조조정이 진행되고 있는 글로벌 태양광산업을 감안할 때 단기간 내에 실적 회복 여부가 불투명하다”며 “태양광 자회사에 대한 추가 자금지원과 신용공여 가능성이 높다”고 분석했다.

!['과대망상'이 부른 비극…어린 두 아들 목 졸라 살해한 母[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021700001t.jpg)