|

통상 금융권 자본성증권은 5년 뒤 조기상환을 할 수 있다는 내용의 콜옵션 조항이 붙는다. 새로운 자본성증권을 발행해 차환하는 형태로 콜옵션을 이행하는데, 표면상 만기(10~30년)와 달리 시장에서 인식되는 만기는 5년이라는 걸 의미한다.

지난해 11월 흥국생명이 콜옵션을 미행사하면서 자본성증권에 대한 우려가 커졌다. 또 지난 3월 UBS가 CS를 인수하는 과정에서 160억 스위스프랑(약 22조원) 규모의 코코본드를 전액 상각 처리하면서 국내 채권시장에도 긴장감이 돌았다.

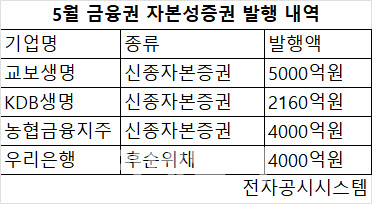

그러나 5월 초 교보생명의 신종자본증권 수요예측을 계기로 투자심리가 회복되기 시작했다. 교보생명은 기존 3000억원 규모로 발행 예정이던 신종자본증권을 수요예측 결과에 따라 5000억원으로 증액 발행했다. CS 코코본드 상각 사태 이후 국내 생명보험사가 발행하는 채권 중 최대 규모다. 교보생명의 수요예측 흥행으로 자본성증권 발행을 앞둔 금융사들이 부담을 덜었다는 평가다.

IB업계 관계자는 “당시 CS사태 이후 투자심리가 얼어붙은 상황에서 보험업계가 신종자본증권을 대규모로 발행하는 첫 사례임에도 불구하고 생각보다 수요가 잘 모였다”며 “높은 신용등급과 해당 신종자본증권이 상각형 조건부자본증권(코코본드)에 비해 안정적인 점 등이 주효한 것으로 보인다”고 말했다.

이날 신한라이프도 기존 2000억원 규모의 후순위채 수요예측에서 목표 금액의 두 배가 넘는 5020억원의 주문을 받으며, 이사회 승인 한도인 3000억원까지 증액 발행이 가능해졌다. 또 지난달 23일 우리은행은 기존 2700억원어치 환경·사회·지배구조(ESG) 후순위채 수요예측에서 목표 금액의 두 배가 넘는 6100억원의 주문을 받으며, 4000억원으로 증액 발행을 결정했다. 농협금융지주도 2700억원 규모 신종자본증권 수요예측에 3590억원의 주문이 들어온 데다 이후 추가청약 물량이 몰리며 당초 계획했던 4000억원 증액분에 대한 물량을 모두 채웠다.

금융권 자본성증권이 인기를 끄는 배경은 주된 발행사가 안정성이 높은 금융사인 데다 금리 인상으로 발행금리가 높아진 점이 꼽힌다. 실제 농협금융지주의 신종자본증권, 우리은행의 후순위채는 각각 세전 연 5.2%, 4.98%로 5년 콜옵션 기준 발행금리가 세전 연 5%에 가까운 수준이다. 우리은행의 최종 발행금리는 10년 만기 국고채권 금리에 145bp(베이시스포인트, 1bp=0.01%포인트)를 가산한 수준으로, 최근 국고채 10년물 금리가 증권신고서를 제출한 지난 18일보다 10.6bp 오르면서 금리 매력은 더 커졌다.

채권시장 관계자는 “코코본드는 금리가 높은 만큼 발행사가 만기 전에 마음대로 조기상환할 수 있으며, 이에 대한 보상으로 다른 상품보다 높은 금리를 제공하는 것”이라며 “목적 자체가 발행사의 자본 보강을 위한 상품이기 때문에 만약 발행사의 자본상태가 좋지 않을 경우 차환(조기상환, 신규 발행)이 어려워질 수 있어 상품 구조를 제대로 이해하고 투자해야 한다”고 꼬집었다.