◇ 올해 들어 대그룹 시가총액 234.4조원 증발했다

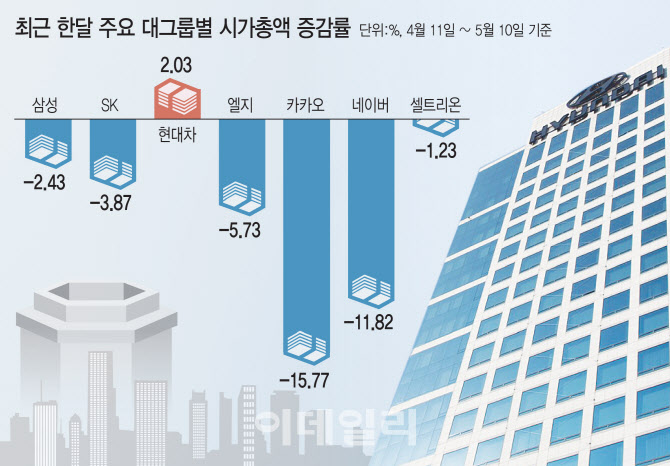

11일 금융정보업체 에프앤가이드에 따르면 최근 한 달간 △삼성 △SK △현대차 △LG △카카오 △네이버 △셀트리온 등 상위 7개 대그룹별 시가총액(지난 10일 기준)을 분석한 결과 총 46조8034억원이 줄어든 것으로 집계됐다.

다만 현대차그룹 시가 총액은 지난달 11일 대비 2조4708억원 늘어난 123조9823억원으로 2% 증가했다. 같은 기간 코스피 지수가 3.5%, 코스닥이 7.1% 내린 점을 감안하면 그룹 전체 주가가 선방한 셈이다.

|

현대차그룹 외에 다른 그룹은 모두 시총이 줄었다. 삼성그룹이 15조7374억원 감소하며 그룹 시가총액이 2.4% 줄었고 SK그룹이 7조347억원 감소하면서 3.8% 줄었다. 성장주로 분류되는 카카오그룹과 네이버그룹의 경우 시가총액 감소율이 각각 15.7%, 11.8%를 차지해 눈길을 끌었다. 특히 카카오그룹은 시총 감소 절대규모만 놓고 보면 13조7619억원이 감소했다.

시계열을 보다 넓혀 올해 이후부터 살펴봐도 현대차그룹의 감소세는 8.9%(12조2403억원) 감소로 가장 낮았다. 올 들어 이들 7대 그룹의 시가총액은 234조4880억원이 줄었는데 이중 절반에 가까운 99조7303억원이 삼성그룹의 감소 규모였다. 시총 감소율만 놓고 보면 카카오그룹이 3분의 1수준인 33.4%가 줄었고 이어 △네이버그룹(26.5%) △셀트리온그룹(22.2%) △LG그룹(18.4%) △SK그룹(17%) △삼성그룹(13.6%) 감소율을 보였다.

이처럼 현대차그룹의 돋보이는 시가총액 방어력은 결국 완성차 업종의 원가 상승 방어력이 돋보였기 때문으로 보인다. 임은영 삼성증권 연구원은 “올해 1분기 서프라이즈 실적은 공급 부족 가운데 견조한 대기 수요에 기반한 가격 인상을 지속한 영향”이라며 “하반기에도 원가관리 능력 확대와 신차효과 장기화가 주목된다”고 짚었다.

◇ 중·소형주보다 못하던 대형주, 다시 볕드나

이들 대그룹의 시가총액이 쪼그라든 이유는 그간 대형주 주가가 부침을 겪어왔기 때문이다. 에프앤가이드에서 산출한 WMI500 대형주 지수를 보면 올해 들어 지난 10일까지 수익률이 마이너스(-) 14.68%를 기록한 반면 WMI500 중소형주 지수는 마이너스 1.1%에 그쳤다.

다만 물가가 상승하고 환율이 오를수록 대형주의 방어력이 돋보일 것이란 전망이다. 윤지호 이베스트투자증권 리서치센터장은 “설사 환율이 1300원 정도로 올라도 수출 대형주들은 급락하지 않을 것”이라고 내다봤다.

올해 코스피 상장사 실적 역시 긍정적이란 전망이 나온다. 김수연 한화투자증권 연구원은 “1분기 실적 발표를 지나고 코스피 기업들의 이익 컨센서스가 상향되고 있는데 올해 기준 코스피(비금융) 기업들의 영업이익 예상치는 208조원”이라며 “이는 3월말 컨센서스보다 3% 상향됐고 지난해 실적보다 9.6% 증익이 기대된다”고 밝혔다.

결국에는 다시 대형주 대한 관심이 필요하다는 조언도 나온다. 김용구 삼성증권 연구원은 “시장 충격과 조정이 깊진 않겠지만 대외환경이 7월까지는 만만치 않으니 실적과 밸류에이션 지지력을 갖춘 대형주를 향한 관심이 필요하다”고 조언했다.

이어 “실제로 경기선행지수나 대외경기 여건이 안 좋아질 때는 기업이 지닌 앞으로의 성장성보다는 안전 마진을 비롯한 실적 기반 매력을 갖춘 기업이 더 낫다”고 말했다.

!["성관계 요구 알려질까"…십년지기 숨지게 한 일가족[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900003t.jpg)