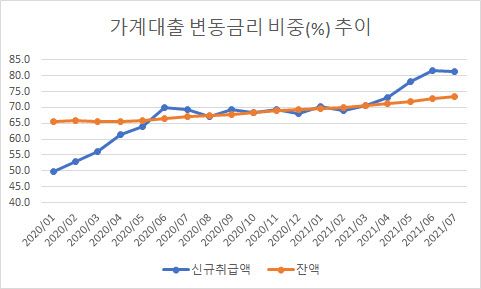

가계대출 중 변동금리 대출 비중이 전체의 3분의 2를 차지하기 때문에 대출금리 상승에 따라 이자액 증가 부담이 커질 전망이다. 그렇다고 고정금리를 선택하기엔 고정금리가 변동금리보다 무려 1%포인트 이상 비싼 편이라 고정금리로 갈아탈 만한 유인이 부족한 편이다.

|

주택담보대출 중 정책모기지론을 제외한 은행이 취급하는 주택담보대출, 신용대출 등을 기준으로 신규취급액 고정금리와 변동금리를 가중평균한 수치다.

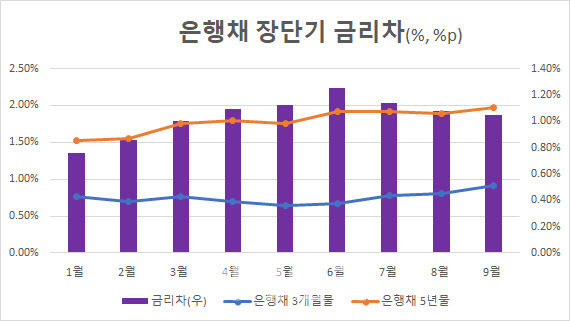

일반적으로 고정금리는 주택담보대출로 주로 취급되고 은행채 5년물을 지표금리로 삼기 때문에 이보다 만기가 짧은 채권을 지표로 삼는 변동금리보다는 금리가 높은 편이지만 고정금리와 변동금리간 격차가 이례적으로 벌어져 있다는 평가가 나온다. 변동금리는 코픽스 금리, 은행채 3개월물 등을 지표금리로 대출이 진행된다.

아무리 대출금리가 오른다고 해도 변동금리가 고정금리보다 절대적으로 싸다 보니 신규 대출 중 변동금리 비중이 80%를 훌쩍 뛰어넘고 있다. 6월 변동금리 비중이 81.7%로 2014년 1월(85.5%) 이후 처음으로 80%를 넘어섰고 7월에도 비중이 81.4%로 높았다.

|

한은은 금융통화위원회 의사록을 통해 고정과 변동금리간 격차가 벌어진 이유에 대해 “고정금리 주택담보대출의 주된 지표금리인 5년물 시장금리가 빠르게 오른 반면 변동금리 주택담보대출의 지표금리인 단기 시장금리는 상대적으로 덜 오른 데 기인한다”고 밝혔다. 연초 인플레이션에 대한 우려가 커지면서 장기 금리가 급하게 올랐던 부분이 반영된 것이다.

변동금리 비중은 가계대출 잔액 기준으로도 73.5%를 차지할 정도로 높은 편이다. 대출 금리 상승에 따라 이자 부담이 커질 위험이 크다. 한 금통위원은 의사록을 통해 “신규 가계대출의 80% 이상이 여전히 변동금리 대출로 취급되고 있다”며 “향후 금리 상승시 가계의 이자부담이 높아질 수 있어 이에 대한 관리가 필요해 보인다”고 말했다. 그러나 고정금리로 갈아타기엔 변동금리 대비 금리가 절대적으로 높아 대출자로선 고정금리로 갈아탈 만한 유인이 낮은 상태다.

다만 시간이 흐를수록 둘 간의 격차는 좁혀질 것이란 분석이 나온다. 한은 관계자는 “과거 흐름을 보면 장기 금리가 경기 회복에 따라 먼저 올라 장단기 금리차가 확대되고 추후 기준금리 인상에 단기 금리가 올라가면서 장단기 금리차가 축소되는 모습을 보였다”며 “과거 흐름대로 간다면 차주 입장에선 점차 고정금리의 메리트가 부각될 수 있다”고 밝혔다.