올해부터 대기업 지주회사의 기업형 벤처캐피털(CVC) 설립 문호가 열렸지만, 성적표는 영 신통치 않다. 복수의 대기업에서 CVC 설립에 나설 것으로 예상했지만, 법 시행 5개월이 지난 현 시점에서 CVC 법인 설립과 등록까지 마친 그룹은 동원밖에 없다. 지주회사 최초로 ‘GS벤처스’ 법인을 설립한 GS그룹은 아직 금융감독원 심사를 통과하지는 못하고 있다. 벤처투자 붐을 일으킬 것이라는 기대가 컸던 CVC 설립은 ‘찻잔 속의 태풍’으로 전락한 분위기다.

26일 재계 등에 따르면 지주회사 내 CVC설립을 추진하는 대기업 지주회사 중 상당수는 CVC 설립 방향을 ‘적극 검토’→‘신중 검토’로 튼 것으로 전해진다. 2020년 대기업 지주회사도 CVC를 보유할 수 있도록 한 공정거래법 개정안이 통과될 때만 해도 SK, LG, 롯데, CJ, 효성, LX 등 주요 대기업들이 대거 나설 것으로 예상됐지만, 동력이 사그라진 사라진 분위기다.

여러 복합적인 이유가 있지만, 대체로 대기업과 벤처기업을 융합해 CVC를 적극적으로 운용할 전문가를 찾기도 어려운 데다 해외투자 제한 등 여러 제약조건이 많은 점이 공통적인 이유로 거론된다.

CVC설립에 관여하고 있는 A대기업 관계자는 “보수적인 대기업과 활발한 벤처기업을 특성을 잘 알고 서로 시너지를 만들 수 있는 전문가를 찾느라 애먹고 있다”며 “국내 외를 구분 짓지 않고 여러 벤처기업에서 ‘신성장 동력’을 찾으려고 했지만, 현행법상으로는 국내 CVC, 해외 CVC 등 이중으로 운영해야 하는 등 CVC 매력도 반감했다”고 귀띔했다.

실제 국내 지주회사 CVC는 해외 CVC와 달리 걸림돌이 많다. ‘금산분리(금융과 산업자본 분리)’의 벽이 일부 허물어지긴 했지만, 해외와 달리 여러 ‘족쇄’가 주렁주렁 달려 있다.

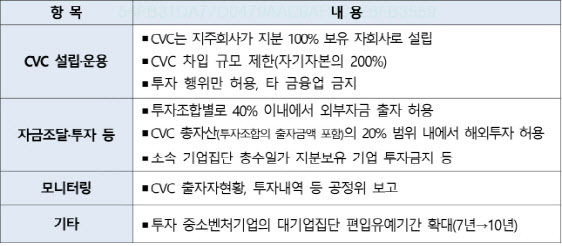

이를테면 지주회사의 CVC는 일반지주회사가 지분을 100% 보유한 완전 자회사 형태로만 허용되고, 차입도 자기자본의 200%까지만 가능하다. 미국 기업들의 자발적 CVC 운영 방식을 우리나라에서는 사전 규제로 차용했다. 이런 경직된 규제는 차등규제 문제도 발생한다. 같은 VC인 창업투자회사나 신기술사업금융회사는 부채비율이 각각 2000%, 900%까지 허용된다.

외부 자금 조달도 제한이 있다. 애초 정부는 외부자금 출자를 막으려고 했지만, 최종적으로는 외부자금 출가는 펀드 조성액의 최대 40%로 제한했다. 조성된 펀드는 총수일가 회사 및 계열사에 대해 투자할 수 없고, 해외 벤처 투자도 CVC 총자산의 20%로 제한했다. CVC가 총수일가의 사금고가 되거나, 해외 벤처에만 돈이 쏠리는 현상을 막기 위해서 만든 규제다.

해외와 달리 유독 CVC에 규제가 주렁주렁 달린 이유는 대기업의 경제력 집중 문제 및 총수일가 사익편취에 대한 우려가 여전히 남아 있기 때문이다. 해외의 경우 소액주주를 보호하고 대주주를 견제할 상법이 발달해 문제가 발생할 경우 징벌적 손해배상이 이뤄지지만 우리나라의 경우엔 민사소송제도가 아직은 걸음마 수준에 불과하다. 그러다 보니 글로벌 스탠다드와 거리가 먼 ‘사전 규제’를 활용해 부작용을 줄이는 방식을 택하고 있다.

VC업계 관계자는 “그간 일부 대기업의 경우 산업자본이 금융자본을 활용해 지배력을 키우거나 일감 몰아주기를 통해 총수일가가 자연스럽게 승계되는 여러 문제점이 있었기 때문에 정부가 규제를 확 풀긴 어려웠을 것”이라면서도 “그렇다고 CVC 규제를 상당히 걸어놨기 때문에 대기업들이 시장, 기술개발 차원에서 CVC를 적극적으로 나서기도 어려운 상황”이라고 짚었다.

그렇다 보니 SK는 CVC 대신 직접 펀딩(자금조성)을 주도하고 딜소싱(투자처 발굴) 등 해외 투자를 주도할 수 있는 해외투자전문회사(GP)를 만들어 달라는 요구도 내놓고 있다. 손정희 소프트뱅크 회장이 이끄는 ‘비전펀드’처럼 외부 출자자로부터 펀딩을 받아 투자 리스크를 줄이는 방식이다.

홍정석 법무법인 화우 변호사는 “지금 CVC는 대기업들이 상당수 리스크를 떠안아야 하는 구조라 적극적으로 벤처투자에 나서기도 어렵다”며 “해외 투자비율, 부채 비율 등 규제를 과감히 풀고, 기업들의 CVC내역을 성실하게 신고하고 문제 발생 시 규제 당국이 사후 규제하는 방식으로 가야 한다”고 강조했다.

|

![라이즈도 썼다…'역대급 한파' 막을 바라클라바[누구템]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112200107t.jpg)