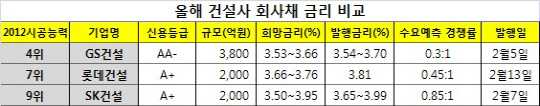

11일 금융투자업계에 따르면 롯데건설이 13일 발행하는 3년 만기 회사채 2000억원의 금리는 3.81%로 확정됐다. 롯데건설은 발행금리로 국고채 금리에 비해 0.9~1.0%포인트 높은 수준인 3.66~3.76%를 원했지만, 마땅한 투자처를 찾지 못하면서 최대 한도보다 0.05%포인트 높은 금리를 얹어주기로 했다.

롯데건설은 신용등급 A+(안정적)로 건설사 중에서는 우량한 평가를 받고 있음에도 불구하고 투자자들의 반응은 싸늘했다. 지난 4일 진행된 수요예측에서 희망금리 범위 내에 참여한 규모는 400억원에 불과했고, 0.10%포인트 높은 금리 수준에 500억원이 몰렸다. 회사채 발행물량 중 1100억원이 모자라 0.45대1의 경쟁률을 기록했다.

이런 분위기는 올해 건설사 첫 회사채 발행 테이프를 끊은 GS건설(006360)부터 감지됐다. 지난 5일 GS건설이 발행한 3800억원의 회사채는 회사측 희망금리 상단보다 0.04%포인트 높게 형성됐다. 건설사 가운데 가장 높은 AA- 등급을 받고 있어 기대를 모았으나, 수요예측 경쟁률은 0.3대1에 불과했다. 지난 7일 2000억원의 회사채를 발행한 SK건설도 3년 만기 기준으로 3.80~3.95% 금리를 원했지만, 실제 금리는 3.99%였다.

|

다만 최근 저금리 기조로 인해 과거 발행했던 회사채보다 이자비용을 줄인다는 점에서는 긍정적인 시각도 있다. GS건설과 SK건설은 2~3년전 금리 5%대였던 회사채를 이번 차환발행으로 3%대까지 낮췄다. 이 관계자는 “금융위기 직후 SK건설의 회사채 금리는 8%까지 치솟았다”며 “당시에 비하면 최근 회사채 시장의 저금리 추세는 건설사들의 이자비용 측면에서 다행스러운 일”이라고 말했다.

▶ 관련기사 ◀

☞GS건설, 실적개선 내년에나 가능..목표가↓-신한

☞[특징주]GS건설, 수익성 악화에 '급락'

☞GS건설, 수익성 하향 기조 지속될 것..목표가↓-이트레이드

![저수지에 떠오른 검은색 가방…네살 배기 시신이었다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120300003t.jpg)

![영하권 아침 기온에 강풍까지…일부 지역은 눈·비[오늘날씨]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120300017t.jpg)