24일 금융권에 따르면 국민은행은 올 하반기 적용되는 영업점 경영평가지표(KPI)에 ‘포트폴리오 개선도’ 항목을 새로 넣었다. 이 항목은 부실 위험이 큰 대출 자산을 줄여 은행 건전성을 우선하는 것으로, 우량 대출 중심의 영업을 하겠다는 의미다.

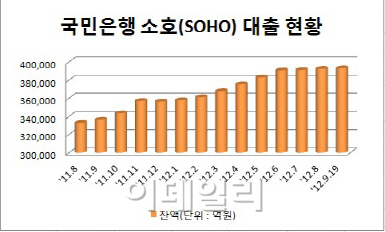

국민은행은 나아가 각 영업점에 하반기 만기도래하는 대출 가운데 부채 상환 능력이 없는 것은 될 수 있는 대로 회수하라고 지시했다. 신규 대출도 자영업·소기업(개인사업자 대출) 분야에서 연체가 빈번하게 발생하고 있는 점을 우려해 영업 목표를 대폭 축소했다.

이 은행의 한 지점장은 “목표 할당량이 최대 10분의 1 수준으로 줄어 대부분 지점이 이미 하반기 할당량을 달성했다”며 “KPI 항목과 배점이 조정되면서 굳이 (저신용 대출을) 늘릴 필요가 없게 됐다”고 말했다.

이런 조치는 연체율 관리에 나섰다는 것을 의미한다. 지난 6월 말 부실자산을 대거 털어냈지만 대내·외 경영환경의 불확실성으로 연체율 상승 흐름은 멈추지 않을 것으로 예상하고 있다. 국민은행은 지난 2분기에 5000억원 어치의 부실채권을 상각했다. 같은 기간 당기순익(4779억원)과 비교하면 한 분기 동안 손해 보는 장사를 했다는 말이다.

|

다른 은행 분위기도 크게 다르지 않다. 일부에선 서민금융을 외치는 은행들이 실제 영업에선 대출을 조여 전형적인 전시행정이 아니냐는 지적도 나오지만, 은행들은 건전성을 해치면서까지 무턱대고 대출을 늘릴 수는 없다는 뜻이다.

신한금융 고위 관계자는 “그동안의 경험을 바탕으로 가이드라인을 만들어 회생 불가능하다고 판단되는 대출은 빨리 정리할 계획”이라며 “부실을 계속 키울 수는 없지 않겠느냐”고 말했다.

![쇼핑성지 옛말, 상가 통으로 '임대' 딱지…"팔 수 있다면 20억도 깎죠"[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031100390t.jpg)

![서초구 아파트 19층서 떨어진 여성 시신에 남은 '찔린 상처' [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031100013t.jpg)