[금융포커스]중저신용자 대출문턱 높인 저축은행

저신용자에 3억 이상 대출 내준 저축은행 12곳 그쳐

“부실 위험 커져…올해도 대출 확대보단 건정성 관리”

저신용자 불법사금융 내몰려…피해 신고도 ‘급증세’

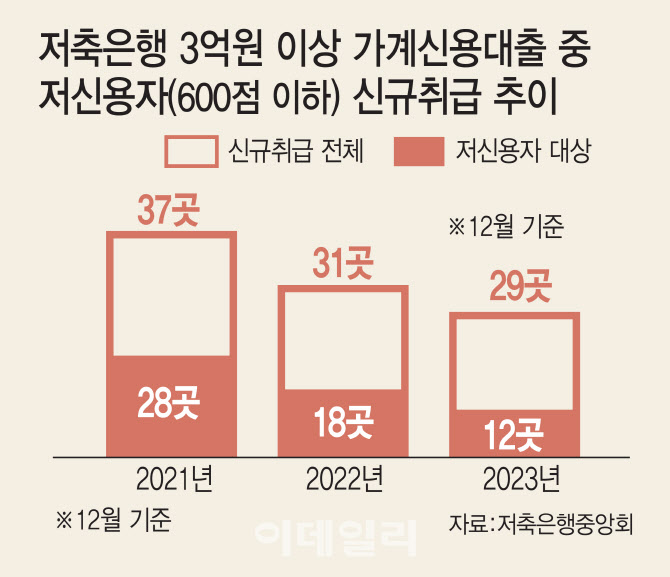

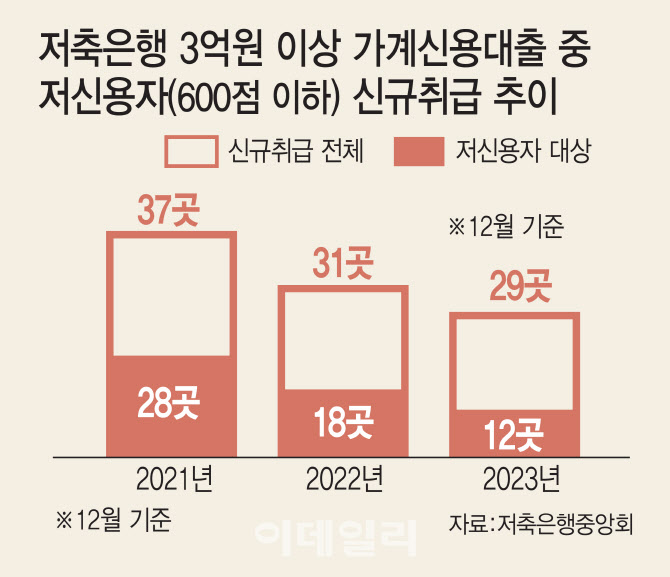

[이데일리 최정훈 기자] 가계신용대출을 3억원 이상 신규 취급한 저축은행이 29곳에 불과한 것으로 나타났다. 이중 신용점수 600점 이후 고객에게 대출을 내준 저축은행은 12곳에 그쳤다. 업황 악화로 저축은행이 대출 문턱을 높인 결과라는 분석이다. 대출이 급한 저신용자들이 불법사금융에 내몰릴 수 있다고 우려한다.

28일 저축은행중앙회에 따르면 지난해 12월 기준 가계신용대출을 총 3억원 이상 신규 취급한 저축은행은 29개로 나타났다. 79개 저축은행 중 절반도 안 되는 약 36%만 신규대출을 내주고 있는 셈이다. 2021년 말 기준으로는 37곳, 2022년 말 기준으로는 31곳으로 계속 줄어드는 추세다.

특히 신용점수 600점 이하 구간에 신규대출을 총 3억원 이상 내보낸 저축은행은 12곳에 불과했다. 전체 저축은행의 15%에 불과하다. 2021년 말 기준 28곳에서 작년 말 18곳으로 역시 급감했다. 경기침체와 고금리로 저축은행의 업황이 급격히 나빠지면서 신규대출을 취급하기 어려워진 것으로 분석된다. 실제로 지난해 11월 말 기준 상호저축은행의 총대출 잔액은 106조 2555억원으로 지난 2022년 12월 말(115조 283억원)보다 8조 7728억원(7.6%) 줄었다. 저축은행 사태 직후인 지난 2011년(14조 5082억원 감소), 2012년(17조 9614억원 감소), 2013년(3조 1829억원 감소) 이후 첫 감소세 전환이다.

| | (그래픽=김일환 기자) |

|

저축은행 업계 관계자는 “중·저신용자가 주 고객층이다 보니 고금리 상황이 길어질수록 대출 상환에 어려움을 겪는 차주가 늘면서 부실 위험이 커졌다”며 “올해도 업계의 전망이 긍정적이지 않아 저축은행 대다수가 대출을 보수적으로 취급하고, 부실채권 매각을 추진하는 등 건전성 관리에 힘을 쏟을 것으로 보인다”고 말했다.

저축은행이 대출을 줄이면서 저신용자가 불법 사금융 등 제도권 밖으로 내몰릴 가능성도 커졌다. 저축은행은 신용점수가 낮고 소득이 적은 취약 채무자가 주로 찾기 때문이다. 한국신용평가에 따르면 지난해 6월 말 기준 저축은행의 저신용자(신용평점 하위 20% 이하) 비중은 51%, 다중채무자 비중은 약 76.0%에 달한다.

현재는 대부업체도 대출을 축소해 저신용자의 제도권 이탈 가능성은 더 커졌다. 지난해 6월 말 대부업 대출잔액은 14조 5921억원으로 지난 2022년 말(15조 8678억원)보다 1조 2757억원 감소했다. 이용자 수도 2022년 말(98만 9000명)보다 14만 1000명 줄어든 84만 8000명으로 집계됐다.

실제로 저신용자의 불법 사금융 피해는 급격히 늘고 있다. 금융감독원의 불법 사금융 피해신고센터 상담·신고 건수는 지난해 상반기에만 6784건에 달했다. 2021년(9918건)과 2022년(1만 913건) 한 해 동안 1만건 안팎이었던 점을 고려할 때 최근 3년간 가장 많을 것으로 추정된다.

서지용 상명대 경영학부 교수는 “저축은행은 중저신용자의 대출을 취급하는 업종이다 보니, 연체 위험을 대비해 대출 문턱을 높이고 있다”며 “최근 저축은행이 대출 심사를 강화하는 추세이다 보니 중저신용자는 대출을 이용할 곳이 막혀 불법 사금융에 내몰리는 현상이 심화하고 있다”고 말했다.

| | (사진=연합뉴스) |

|