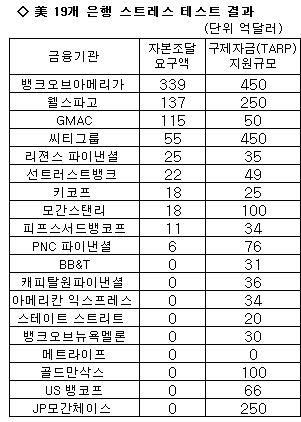

이에 따라 미국 정부는 10개 대형 은행들에게 750억달러에 육박하는 대규모 자본확충을 지시했다.

미 연방준비제도이사회는 7일(현지시간) 이같은 내용을 골자로 하는 `스트레스 테스트` 결과를 발표했다. 스트레스 테스트는 자산규모 1000억달러 이상인 19개 대형 은행들을 대상으로 실시된 자산 건전성 평가로 최근 2달간 진행됐다.

|

연준은 이같은 테스트 결과에 따라 19개 은행중 10곳에 대해 향후 7개월간 총 756억달러에 달하는 자본을 민간섹터에서 조달할 것을 지시했다.

은행별 자본조달 요구액은 뱅크오브아메리카(BoA)가 339억달러로 가장 많았다. 테스트 결과 BoA는 올해와 내년에 걸쳐 발생할 손실이 전체 대출의 10%에 해당하는 1366억달러에 달하는 것으로 나타났다.

BoA 다음으론 다음으론 웰스 파고가 137억달러에 달했고, GM의 금융자회사인 지맥(GMAC)도 115억달러의 자본조달을 요구받았다.

또 BoA와 함께 다우 지수 구성종목인 씨티그룹은 55억달러의 자본조달을 요구받았다. 당초 씨티그룹은 100억달러 가량의 자본조달이 필요한 것으로 관측돼 왔던 것에 비하면 규모가 적은 편이다.

이외에 지방은행인 리젼스파이낸셜이 25억달러, 선 트러스트 뱅크가 22억달러, 피프스 서드가 11억달러, PNC 파이낸셜이 6억달러모간스탠리가 18억달러 등이었다.

한편 연준은 은행들에 대한 `스트레스 테스트`를 민간부문 예측기관의 컨센서스인 `기본 시나리오`와 시장 컨센서스보다 사정이 더 나빠질 것을 가정한 `악화된 시나리오` 등 2가지 시나리오 하에서 진행했다.

이중 기본 시나리오의 경우엔 실질 국내총생산(GDP)이 2009년 마이너스 2%까지 떨어지고, 2010년엔 플러스 2.1%로 상승하는 것을 가정했다. 실업률은 2009년과 2010년 각각 8.4%(1월말 현재 7.6%)와 8.8%를 각각 기록하고, 주택가격이 올해 전년비 14% 하락한다는 것을 전제로 했다.

또 `악화된 시나리오`는 GDP가 2009년 3.3%까지 떨어지고, 2010년엔 플러스 0.5% 성장할 것을 가정했다. 실업률은 올해 8.9%, 내년엔 10.3%까지 치솟고, 2009년 집값은 22% 떨어진 것을 가정으로 삼았다.

!["엄마, 그놈이 곧 나온대"...끝내 숨진 여고생이 남긴 말 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021600001t.jpg)

![‘왕과 사는 남자' 유해진 45억 성북구 단독주택은?[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021600012t.jpg)

![치킨집이 끓인 국물? BBQ 닭곰탕·닭개장, 과연 먹을만할까[먹어보고서]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021600070t.jpg)