|

|

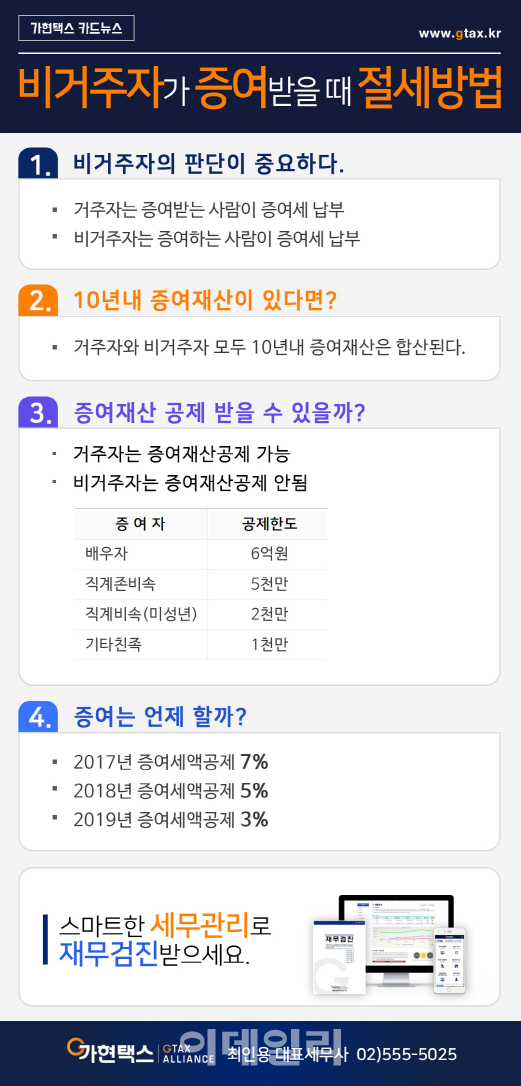

비거주자는 어떻게 세금을 내야 하고 거주자와 비교해서 어떤 불리한 점이 있을까? 상담 중 많이 받는 질문은 영주권 및 시민권 등 여부와 관련해서 세법상 유불리를 문의하는 경우가 많이 있다. 그러나 국내 세법에서는 영주권이나 시민권 등의 보유여부와 상관없이 거주자인지 비거주자인지로 판단을 한다.

이를 위해 거주자 비거주자의 개념과, 기존증여재산의 합산여부, 증여재산의 공제 및 상속과의 선택 여부 등에 대해 알아보기로 하자

첫째, 거주자의 판단이 중요하다.

거주자란 국내에 주소를 두거나 183일 이상의 거소(居所)를 둔 개인을 말한다. 따라서 영주권이나 시민권과 관계없이 국내에 주소를 두고 있거나, 국내체류기간이 긴경우에 거주자로 판단된다. 비거주자의 경우 실제 판단기준은 어려울 수 있다. 세법에서는 주소의 경우에 국내에 소재하는 자산 및 가족들의 생활관계에 따라 판단을 하고, 거조의 경우에는 주소처럼 밀접한 생활관계는 아니라도 실제 주로 거주하는 장소로 판단한다. 양쪽 나라에서 거주하는 것으로 판단되는 경우에는 각국과의 조세조약에 따라 판단한다.

예를 들어 미국의 경우 다음과 같은 기준으로 판단한다. △주거(permanent Home)를 두고 있는 국가의 거주자 △양국에 주거가 있거나, 없는 경우 인적 및 경제적 관계가 밀접한 중대한 이해관계의 중심지(Center of Vital Interest) 국가의 거주자 △중대한 이해관계의 중심지를 결정할 수 없는 경우 일상적 거소국가의 거주자(Habitual Adove) △양국에 일상적 거소가 없다면, 시민권(Citizenship)이 있는 국가의 거주자 △양국에 시민권이 있다면, 권한 있는 당국은 상호 합의에 의해 결정 된다.

둘째, 10년내 증여자산이 있다면?

비거주자로 판단되면, 국내에서 거주자로부터 받은 증여재산에 대해 증여세의 납부의무가 있다. 이때 증여세는 10년간 증여한 금액을 합산한다. 이는 거주자 및 비거주자 모두 해당된다. 기존에 증여한 금액이 있다면 10년간을 합산하여 과세한다.

그렇다고 무조건 10년간 준 금액을 합산하는 것은 아니다. 사회 통념상 인정되는 피부양자의 생활비나 교육비에 해당하는 내용은 과세대상이 아니다. 여기서 중요한 것은 피부양자이다. 피부양자는 일반적으로 부모와 자식관계를 의미한다. 따라서 조부모가 비거주자인 손자에게 대준 교육비등은 금액이 큰 경우 과세 될 수 있다.

셋째, 증여재산공제 받을 수 있을까?

비거주자가 받는 증여는 몇가지 불리한 점이 있는데 그중 하나가 증여재산 공제를 받을 수 없다는 것이다. 증여공제는 다음과 같다.

이에 해당하는 금액을 비거주자는 공제 받을 수 없다. 따라서 거주자보다 더 큰 증여세금을 부담한다. 비거주자가 받는 불이익 중에 가장 큰 것이 바로 증여공제 이다. 증여세율은 거주자와 비거주자 간에 차이는 없다.

넷째, 비거주자 증여 시기는 언제 하는 것이 유리할까?

최근 세법의 개정으로 증여는 좀 더 빨리하는 것이 유리하다. 증여세는 증여를 한 달의 말일로부터 3개월 이내에 신고한다. 이때까지 신고를 하면 신고세액공제를 해주는데 2017년 현재 7%를 공제 해주고 있다. 그러나 2018년 이후에는 세액공제를 5%로 2019년 3%로 줄이는데 세법이 개정되었으므로 증여의 시기를 검토 할 필요가 있다.