|

13일 마켓포인트에 따르면 포스코홀딩스는 전 거래일보다 1만4000원(3.35%) 오른 43만1500원에 거래를 마쳤다. 올 들어 56.06% 상승세다. 같은 기간 코스피 상승률(15.87%)을 한참 앞서는 성적을 내고 있다.

철강주의 대명사인 포스코홀딩스는 ‘2차전지주’로 꼽히며 올해 들어 인기를 끌고 있다. 실제 지난 11일 2차전지 소재 2030년 매출 계획으로 62조원을 설정했다고 공시했으며, 2차전지 소재 전문기업으로 성장해 완결형 포트폴리오를 구축하는 게 목표라고 밝혔다. 이 중 핵심은 ‘리튬’이다. 포스코홀딩스는 사업별 성장목표는 리튬 42억3000톤(t), 니켈 24억t, 리사이클 7억t, 양극재 100억t, 음극재 37억t, 차세대 9400t이라고 밝혔다. 현재 포스코홀딩스의 리튬 생산능력은 10만t 수준이지만 이를 4배가량 끌어올리겠다는 얘기다.

이같은 공격적인 2차전지 확장계획 속에 포스코홀딩스는 리튬 대표주로 자리를 매겼다. 최문선 한국투자증권 연구원은 “포스코홀딩스의 미래는 이제 철강이 아닌 2차전지 소재와 부품 사업에 있다”며 “이미 지난해 말부터 이런 현상이 나타나기 시작했고 앞으로 더욱 본격화될 것”이라고 평가했다.

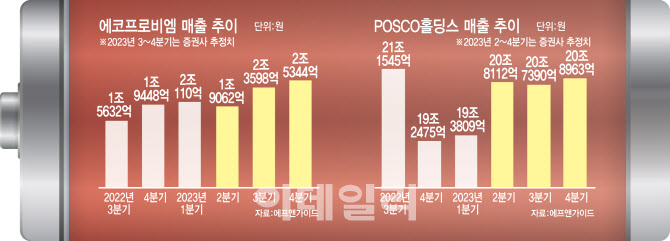

현재 포스코홀딩스의 2분기 실적 전망은 저조한 편이다. 증권정보업체 에프앤가이드에 따르면 현재 증권가가 예상하는 포스코홀딩스의 2분기 매출액은 전년 동기보다 9.56% 줄어든 20조8112억원, 영업이익은 43.48% 감소한 1조1859억원 수준이다. 중국의 경기 부진으로 철강 시황이 상반기 내내 저조했고, 리튬 등 2차전지 소재산업도 아직은 확장 단계이기 때문이다.

◇에코프로도 부진…기대감으로 오른 2차전지 ‘삐걱’

시장에서는 이번 2분기 실적시즌이 2차전지주 조정의 계기가 될 수 있다고 평가한다. 이미 에코프로 그룹주는 전날 시장 기대치 이하의 실적을 내놓았다. 에코프로는 2분기 잠정 연결 기준 매출액이 2조132억원을 기록했고, 영업이익은 1664억원으로 집계됐다고 밝혔다. 이는 시장 기대치(2250억원)를 26.0% 밑도는 수준이었다. 에코프로비엠 역시 2분기 1조9062억원의 매출액을 기록하면서, 영업이익은 1147억원이라고 밝혔다. 예상치(1289억원)를 약 11% 하회하는 어닝쇼크였다. 이에 에코프로와 에코프로비엠의 주가는 실적 발표 당일 각각 5.74%, 5.42%씩 하락했다.

이용욱 한화투자증권 연구원은 “작년 비쌀 때 사놓은 리튬 등 원료 가격이 올 들어 반영된 데다 인건비와 장비 구매 비용 등이 늘면서 전체적인 수익성이 떨어진 것”이라고 분석했다. 정재헌 DB금융투자 연구원 역시 “가격 하락과 판매량 감소에 시장 기대치를 밑도는 실적을 냈다”고 지적했다.

이어 정 연구원은 “에코프로비엠의 경우 주가수익비율(PER)이 내년 예상 56배, 2025년 36배 수준으로 유사 그룹대비 상대적으로 높은 가격(밸류에이션)을 보이고 있다”면서 “에코프로 그룹의 수직계열화는 매력적이지만 기대감은 이미 주가에 반영된 수준”이라고 분석했다.

다만 글로벌 경제성장에 대한 기대가 주춤한 상황에서 2차전지의 성장성이 가지는 차별화는 여전할 것이란 목소리도 있다. 2분기 실적 발표 이후 가격부담 이슈가 제기되더라도 ‘성장성’이 가지는 매력은 여전할 것이란 얘기다. 실제 에코프로 그룹주는 2분기 실적 발표 다음날인 이날(13일) 포항에 2조원대 신규투자를 하겠다고 밝혔고, 에코프로(086520)와 에코프로비엠(247540)은 각각 3.91%, 0.90%씩 상승했다.

이안나 유안타증권 연구원은 “상반기엔 수주 모멘텀이 양극재 위주였다면, 하반기에는 분리막 등 많은 소재들의 계약이 본격적으로 체결되는 시기”라면서 “비싼 가격에도 불구하고 하반기에도 여전히 2차전지가 주도주 역할을 할 것”이라고 덧붙였다.

![초전도체→맥신→다시 2차전지…"기술주가 ETF 주도"[펀드와치]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23082700423t.jpg)

![할머니에 욕정 품은 그놈…교회로 향한 이유는 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122300012t.jpg)

![40년간 아무도 예상치 못한 AI 붐에 대비한 '이 사람'[파워人스토리]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122300015t.jpg)