|

국내 신용평가사 3사(한기평·한신평·나신평)는 롯데케미칼의 신용등급을 기존 ‘AA+(부정적)’에서 ‘AA(안정적)’으로 하향 조정했다. 자체 현금창출력 저하와 대규모 투자자금 소요로 인한 재무부담이 늘어났다는 이유다.

원재료 가격 상승과 수요 위축이 동반되면서 롯데케미칼은 지난해 2분기부터 올해 1분기까지 연속 분기 영업적자를 기록하고 있다. 순차입금 규모도 지난 3월 말 기준 3조3000억원으로 2021년 말과 비교했을 때 4조원 이상 늘었다.

중국 시장 리오프닝(경기 재개)에 따라 업황 반등이 예상되지만, 실적 회복은 제한적인 수준에 그칠 것으로 평가된다. 경기 성장 둔화, 신규 증설 부담 등의 이유다.

최주욱 한기평 연구원은 “2023~2025년 인도네시아 NCC 공장 건설 프로젝트, 유지보수 등으로 연평균 3조원 수준의 자본적지출(CAPEX)이 예상된다”면서 “또 롯데에너지머티리얼즈 인수(잔금 2조4300억원) 외에도 추가적인 지분투자로 2025년까지 6000억원을 상회하는 자금 부담이 발생할 것”이라고 전망했다.

|

롯데케미칼은 롯데그룹의 핵심 캐시카우다. 그룹 전체 매출액의 34%를 차지하고 있다. 이에 따라 다른 계열사들의 신용등급도 동반 하락을 면치 못했다. 신평사들은 핵심 계열사의 지원 가능성을 반영해 신용등급을 평가하기 때문이다.

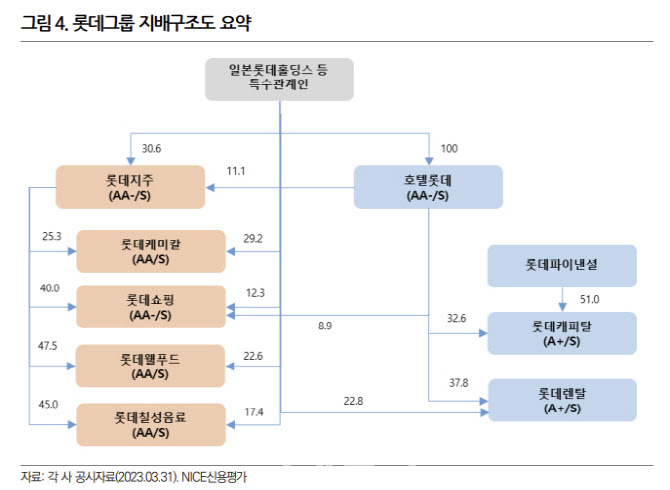

신평사 3사는 롯데지주와 롯데쇼핑의 신용등급을 AA(부정적)에서 AA-(안정적)으로 일제히 하향 조정했다. 이 외에도 한기평과 나신평은 롯데캐피탈과 롯데렌탈의 신용등급을 기존 AA-(부정적)에서 A+(안정적)으로 한단계 내렸다. 한기평은 롯데물산의 경우 AA-(부정적)에서 A+(안정적)으로, 롯데오토리스는 A(부정적)에서 A-(안정적)으로 평가 결과를 내놨다.

김서연 나신평 연구원은 “롯데지주는 롯데케미칼의 신용도 하락과 자회사 지분투자 증가에 따른 재무부담 확대 등을 감안해 장기신용등급을 조정했고, 롯데케미칼의 신용도 하락에 따른 계열의 지원능력 약화를 반영해 롯데캐피탈 및 롯데렌탈의 등급을 조정했다”고 밝혔다.

특히 롯데물산, 롯데캐피탈, 롯데렌탈 등 일부 계열사는 비우량 등급인 A급으로 내려와 자금조달에 대한 우려도 커지고 있다. 통상 A급부터 회사채 시장에서 비우량채로 분류돼 공모채 시장에서 투자 수요를 확보하기 어렵고, 높은 금리에 회사채를 발행해야 해 이자 부담도 커진다.

실제로 롯데그룹의 차입금 부담은 증가세를 보이고 있다. 롯데그룹의 순차입금(총차입금-현금성자산)은 지난해 9월 말 기준 28조475억원으로 집계됐다. 전년 동기(23조2616억원)보다 20.5% 늘었다.

서민호 한신평 연구원은 롯데지주의 등급 상향 조정 요인에 대해 “롯데케미칼, 롯데쇼핑 등 핵심 계열사 신용도 변화 여부와 지주사로서 계열 지원부담 확대 가능성, 롯데지주 및 그룹 전반의 재무부담 추이, 호텔롯데와 연계된 추가적인 지배구조 재편 여부 등이 주요 모니터링 대상”이라고 밝혔다.

!['과대망상'이 부른 비극…어린 두 아들 목 졸라 살해한 母[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021700001t.jpg)