팔려는 매각 측이나 사려는 원매자 측이나 계산기를 두들기기 분주하다. 관건은 인수 이후 노릴 수 있는 추가 성장 가능성에 쏠리고 있다. 주 소비층인 MZ세대 공략과 해와 진출에 나선다면 추가 성장이 가능하다는 평가 속, 눈에 띄는 성장은 사실상 끝났다는 반론이 팽팽히 맞서고 있다.

|

28일 자본시장에 따르면 현재 M&A 시장에 나와 있는 한국 맥도날드와 맘스터치 등이 있다. 올해 상반기까지만 해도 버거킹과 KFC까지 새 주인을 찾아나서며 유례없는 햄버거 M&A 대전이 펼쳐졌다. 한꺼번에 매물이 쏠리면서 비교 우위에 있는 매물만 살아남을 것이라는 관측이 나오기도 했다.

올해를 한 달 남짓 남긴 시점에서 이들 업체의 매각 소식은 들려오지 않고 있다. 다만 업체별 크고 작은 변화는 일어났다. 버거킹은 1년 가까이 이어오던 매각 작업을 철회하고 다음 기회를 노리기로 했다. 1조원에 달하는 몸값에다 마땅한 원매자군 찾기에 어려움을 겪은 게 원인으로 꼽히고 있다.

KFC는 ‘아이유 피자’로 유명한 반올림 식품을 인수한 오케스트라PE와 4개월간의 배타적 협상기간을 부여한 것으로 알려졌다. 이 기간에 실사와 최종 가격 협상에 돌입할 전망이다. 예상대로 거래가 진행된다면 올 연말이나 내년 초 거래를 마칠 수 있을 것이란 전망이 나온다.

한국 맥도날드와 맘스터치도 원매자 찾기에 분주한 모습이다. 맘스터치의 경우 매각 주관사를 교체하면서까지 매각 의지를 거두지 않고 있다. 밸류에이션(기업가치) 보전이라는 목적이 깔린 상장 폐지까지 진행한데다 피자라는 신사업까지 진출하며 제값 받기에 주력하는 모습이다.

자본 시장에서는 햄버거 업체들의 M&A 전망을 두고 상반된 평가를 내리고 있다. 흥미로운 점은 인수 이후의 성장 여력이 있다는 쪽과 전혀 그렇지 않다는 극단적인 얘기가 충돌하고 있다는 것이다.

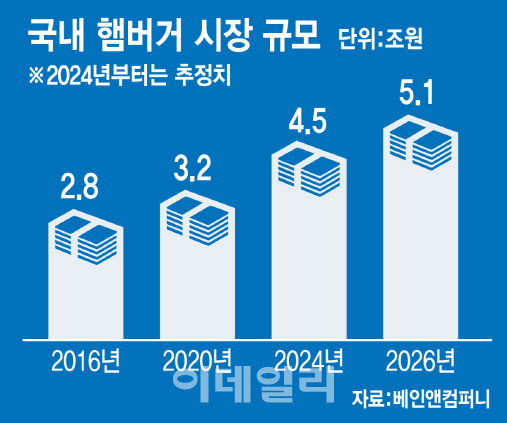

성장에 긍정적인 쪽에서는 점진적 성장세와 시장 재편의 측면을 주목하고 있다. 마케팅 리서치 업체인 IMARC는 글로벌 패스트푸드 시장 규모가 지난해 8030억 달러에서 오는 2027년까지 1조1050억 달러까지 성장할 것으로 전망했다. 연 평균 5.4%의 성장률(CAGR)의 점진적 증가를 점쳤다. 국내만 볼 게 아니라 해외 진출 드라이브를 건다면 성장세가 여전하다는 설명이다.

|

볼트온(동종기업 추가인수) 측면에서 바라볼 필요가 있다는 견해도 있다. 국내에서 유의미한 시장점유율을 가진 업체를 인수한다면 기존 포트폴리오와 시너지를 낼 수 있다는 것이다. 맘스터치 인수전에 동종업체를 보유한 외국계 원매자들이 관심을 보인다는 점이나 KFC 인수전도 같은 맥락에서 협상이 이뤄지고 있다는 점이 설득력을 높이는 대목이다.

다만 부정적인 시선도 여전하다. 외국계 원매자들이 관심을 둔다는 점은 바꿔 말하면 국내 원매자들은 관심이 이전에도 없었고, 지금도 없다는 것을 반증한다. 인수와 동시에 성장세를 담보할 수 있다면 국내외 원매자들의 각축전으로 치러졌어야 하는 게 당연하다. 이들 업체 인수로 노릴 수 있는 업사이드(상승여력)가 크지 않다는 점을 의미한다.

F&B(식음료) 업종이라지만, 커피와 확실한 차이를 보이고 있다는 점도 고려요소다. 커피 프랜차이즈는 지난해 칼라일그룹이 투썸플레이스를 1조원에 인수한 데 이어 유니슨캐피탈이 테라로사에 700억원을 투자하면서 꾸준한 흐름을 보이고 있다. 지난달에는 펙투스PE가 프리미엄 디저트 카페 ‘하프커피’에 70억을 투자하기도 했다.

|

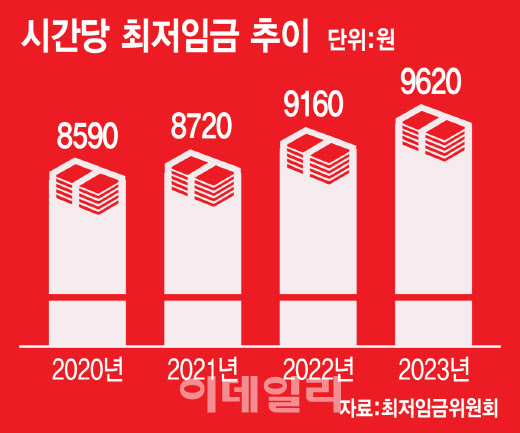

이 밖에도 웰빙을 추구하는 소비자 입맛과 포화상태를 의심받는 프랜차이즈 매장 수, 코로나 엔데믹에 따른 배달 수요 변화, 유명 수제 버거 업체들의 국내 상륙에 따른 무한 경쟁도 우려를 거두지 않는 요소로 꼽힌다.

일각에서는 업체별 보유한 부동산 현황이 승부를 가를 것이란 말도 있다. 한 PEF 운용사 관계자는 “매장이 많더라도, 자사 보유 매장인지 임대 형태인지도 중요하다고 본다”며 “결국 업체별 알짜 부동산을 보유하고 있는지가 매각 성패를 좌우할 의외의 요소가 될 수 있다”고 말했다.

!['36.8억' 박재범이 부모님과 사는 강남 아파트는[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021500062t.jpg)