|

위비뱅크, 중등급 신용자 블랙홀

지난달 26일 출시한 위비뱅크의 실적은 놀랄만큼 가파르다. 실제 지난 11일 현재 위비뱅크를 통한 신용대출 승인 건수는 935건으로, 금액은 38억원에 이른다. 하루 평균 3억원에 가까운 대출이 이뤄진 것으로, 1인당 평균 400만원 정도를 받은 것으로 분석된다.

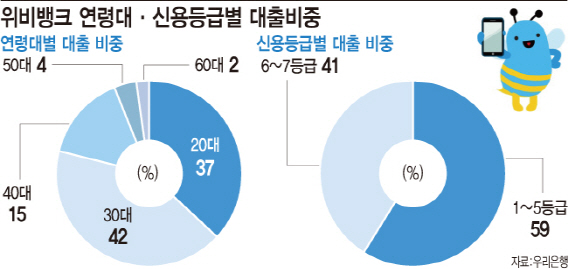

연령대별로는 30대가 41%로 가장 많고 이어 20대(37%), 40대(15%) 등의 순으로 나타났다. 20~30대 비중이 높은 이유는 모바일 플랫폼을 이용한 대출 시스템이다보니 휴대폰 사용에 익숙한 젊은 층의 선호도가 상대적으로 높은 것으로 풀이된다. 신용등급별 대출비중은 1~5등급이 59%, 6~7등급 41%를 차지해 저축은행의 주요 고객인 중등급 이상이 많았다.

소액대출 시장에서 위비뱅크의 위력이 확산되면서 저축은행 업계는 울상을 짓고 있다. 이에 일부 저축은행에서는 위비뱅크의 단점을 찾아내기에 고심하고 있다.

실제 △나이 △성별 △신용등급(2등급) △우리은행 거래 등의 동일조건인 사람이 우리은행 영업점과 위비뱅크에서 신용대출(1000만원, 위비뱅크 대출한도)을 신청해 봤다. 그 결과 우리은행 영업점에서의 대출금리는 연 3.69%가 나왔지만 위비뱅크는 연 6.42%라는 금리가 산출됐다. 언뜻봐서는 연 3%에 가까운 금리차가 발생해 오해의 소지가 다분한 결과가 나온 셈이다.

이에 대해 우리은행은 위비뱅크의 신용대출 금리 산정 체계를 간과한 결과라고 항변했다. 위비뱅크의 신용등급 산출 근거자료는 △나이스신용평가·코리아크레딧뷰로(KCB) 등의 개인신용평가정보 △추정소득이 반영된 SGI서울보증 데이터베이스(DB) △우리은행 이용시 대출·연체 이력 등이다. 이를 바탕으로 은행간 단기금리 기준(Koribor)에 대출자의 신용등급에 따라 금리를 추가하는 구조다. 예컨대 코리보가 1.7%인 상태에서 서울보증에서 평가한 신용등급이 3등급(5.5%)이면 대출금리는 7.2%가 산출된다. 여기에 대출금의 2~4%를 보증료로 제공해야 하기 때문에 대출금리는 더 올라가게 된다.

하지만 중등급 신용대출자가 저축은행을 이용할 경우 연 10~20% 정도의 금리로 대출을 받는다는 점을 감안하면 위비뱅크가 제공하는 금리(연평균 5.95~9.75%)는 매력적이다.

우리은행 관계자는 “중등급 신용대출자를 주요 고객으로 커스터마이징(Customizing)된 위비뱅크는 영업점에서 대출받을 때 제출하는 별도의 서류가 필요없는데다 카드론, 현금서비스 등보다 금리가 낮다”며 “중도상환수수료 면제 및 각종 우대금리 등을 감안한다면 영업점과 위비뱅크의 금리를 단순 비교해선 안된다”고 밝혔다.

제2의 위비뱅크 속속 출현..저축은행, 수익 악화 반발

위비뱅크가 중등급 신용대출자를 빨아들이면서 수익성이 증명되자 다른 은행들도 유사한 플랫폼을 내놓을 예정이다. 이달중 스마트뱅킹 통합플랫폼 ‘i-원(ONE)뱅크’를 내놓는 기업은행은 이 플랫폼에 중금리 대출상품을 탑재할 예정이다. 현재 금리 수준, 대출한도 등을 조율 중으로 위비뱅크와 비슷한 수준이 될 것으로 예상된다.

이에 저축은행뿐만 아니라 캐피탈, 대부업체 등은 은행권의 모바일 중금리 대출 활성화 움직임에 강한 불만을 제기하고 있다. 신용평가 노하우 미흡 등으로 모바일 플랫폼 구축이 쉽지 않은 저축은행 입장에서는 은행권의 중금리 대출 상품 취급으로 고객을 뺏기는 결과를 낳을 수 있기 때문이다. 수익성 악화가 불보듯 뻔한 셈이다.

저축은행 관계자는 “저축은행의 주요 고객인 중등급 신용대출자가 은행권으로 이동하면 저축은행은 수익 기반이 흔들릴 수 밖에 없다”고 토로했다.