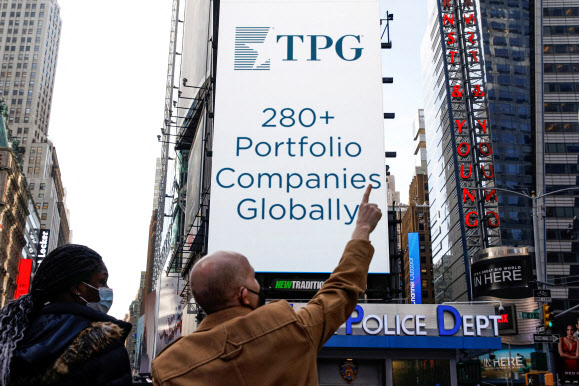

자산운용규모(올해 1월 기준) 1090억달러(130조원)에 달하는 텍사스퍼시픽그룹(TPG)이 나스닥 시장에 안착하며 화제다. 내로라하는 글로벌 PEF 운용사들의 관문으로 꼽히는 기업공개(IPO) 문턱을 넘으며 올해 본격적인 투자에 나설 것이란 전망이 나온다.

|

TPG는 지난 13일 나스닥에 3390만주의 클래스 A 보통주를 각 29.50달러에 상장해 10억 달러(1조1916억원)가 넘는 자금을 모집했다. 거래 첫날 시초가는 33.00달러에 형성됐으며 14일 32.79달러에 장을 마쳤다. 회사의 시가총액은 22억6000만 달러를 넘어섰다. 블랙스톤과 KKR(콜버그크래비스로버츠), 칼라일 그룹, 아폴로 글로벌 매니지먼트에 이어 제도권 자본시장에 입성한 PEF 운용사 대열에 합류한 것이다.

TPG는 1992년 석유 딜 메이커(Deal Maker)로 일하던 데이비드 본더맨(David Bonderman)과 짐 콜터(Jim Coulter)가 설립했다. 사모시장과 벤처, 부동산, 상장 주식 등으로 투자 영역을 넓혀가던 TPG는 2008년 글로벌 금융위기 때 가장 빠르게 성장한 기업을 논할 때 빠지지 않는다. 출렁이던 밸류에이션을 기회로 보고 업계 회복에 베팅한 것이 적중한 결과다.

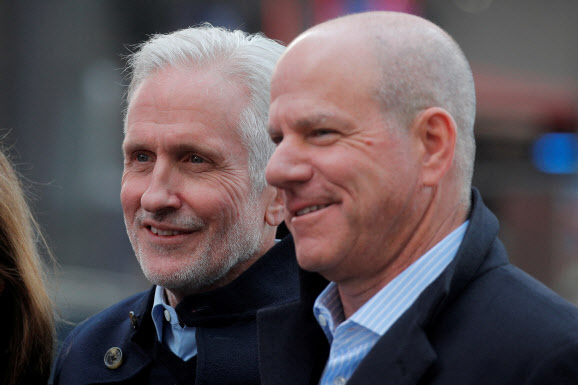

2015년에는 데이비드 본더만(David Bonderman)의 뒤를 이어 골드만삭스에서 27년을 근무한 존 윙클리드(Jon Winkelried)를 최고경영자(CEO)로 영입하며 짐 콜터(Jim Coulter)와 새 진용을 꾸리기도 했다.

“우리는 한쪽 눈을 뜨고 잡니다. 기회가 다가오고 시장이 바뀔 때 이를 활용할 방법을 마련해야죠” 존 윙클리드 TPG CEO가 상장 이튿날 미국 파이낸셜 타임즈(FT)와의 인터뷰에서 한 말이다. 그는 “최근 들어 규모의 중요성이 부각되고 있다”며 “(기업공개는) 우리에게 상호 보완적이고 흥미로운 비즈니스가 될 것”이라며 상장 소회를 밝혔다.

그러면서 “우리의 거버넌스(지배구조) 계획이 명확하게 보이고 공적 시장에 적합하다고 생각하는 모델을 시장에 내놓을 것”이라고 말했다. 수익 모델과 지배구조를 투명화해 자본시장 화두로 떠오른 ESG(환경·사회·지배구조)까지 잡겠다는 전략이 엿보이는 대목이다.

|

TPG는 설립 초기만 해도 컨티넨탈 항공이나 버거킹 등 유형 자산 기업 바이아웃(경영권 인수)에 집중하는 흐름을 보였다. 그러나 2000년대 중반을 기점으로 IT(정보통신) 기반 서비스 플랫폼에 대한 각별한 관심을 두기 시작했다. 2007년 설립한 TPG 그로스를 통해 미국 승차 공유 서비스인 우버(Uber)나 숙박 공유서비스인 에어비앤비(Airbnb)에 대한 초기 투자를 집행한 것만 봐도 그렇다.

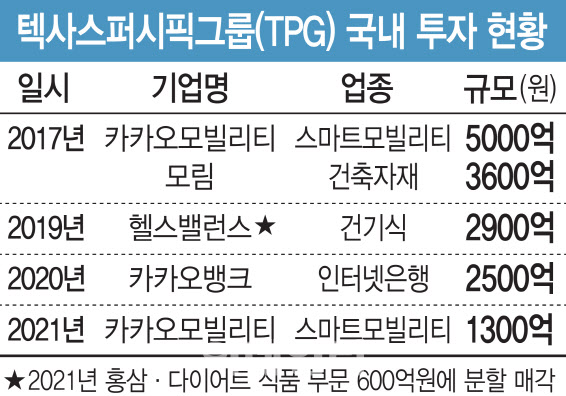

이러한 흐름은 국내에서도 현재 진행형이다. TPG는 지난해 8월 유가증권시장(코스피)에 상장한 카카오뱅크(323410)에 2500억원을 투자했으며 최근 상장 작업을 진행 중인 카카오 모빌리티에 5000억원을 베팅하며 관심을 이어가고 있다.

짐 콜터 TPG 공동설립자는 뉴욕타임즈와의 인터뷰에서 유망 초기기업 투자와 관련해 “우리는 항상 설립자이자 혁신가였다”며 “우리는 우리가 구축한 것을 매우 자랑스럽게 생각한다”며 현재의 투자 기조를 이어갈 것을 암시하기도 했다. 그는 같은 기간 이뤄진 로이터와의 인터뷰에서 “올바른 부문에서 올바른 회사를 선택하면 (시장 변동을 통해) 성장할 것이다”며 ESG 측면의 접근도 잊지 않았다.

뉴욕 월가 등 글로벌 자본 시장에서는 TPG가 올해 플랫폼 확장에 있어 드라마틱한 준비에 나설 것으로 내다보고 있다. TPG의 투자 영역이 이전보다 더 다각화할 것이라는 견해가 나오는 것도 이 때문이다.

한 업계 관계자는 “상장사가 됐다는 것은 모험투자의 영역 보다는 안정적 수익을 추구할 수 있는 포트폴리오에 대한 일정 부분 구축이 중요하다”며 “수익성이 확실한 지분 투자는 물론 최근 트렌드로 자리하고 있는 크레딧펀드(사모로 자금을 모아 대출, 회사채 등에 투자하는 것) 영역에 나설 가능성도 적지 않다”고 말했다.

|

![“덩치 큰 남성 지나갈 땐”…아파트 불 지른 뒤 주민 ‘칼부림' 악몽[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031000001t.jpg)