|

15일 마켓포인트에 따르면 이날 상장한 미래에셋드림스팩1호(442900)는 시초가(9370원) 대비 0.43% 오른 9410원에 거래를 마쳤다. 공모가(1만원) 대비 5.9% 하락한 수준이다.

스팩은 비상장기업의 인수합병(M&A)을 목적으로 설립한 페이퍼컴퍼니다. 기업가치가 500억~1000억원대인 기업이 코스닥 시장에 입성할 수 있게 공모금액이 50억~200억원에서 설립된다.

미래에셋드림스팩1호는 공모 금액이 700억원으로 2010년 국내에 스팩 제도가 도입된 이후 코스닥에 상장한 스팩 중 가장 큰 규모다. 일반적으로 스팩이 공모금액의 5~10배 수준의 기업과 합병을 추진하는 점을 고려하면, 합병 대상은 시가총액 3000억~1조원 규모가 될 것으로 보인다.

미래에셋드림스팩1호의 주가가 상장 첫날 부진한 것은 최근 공모금액이 300억원 이상 대형 스팩에 대한 투자심리가 위축된 영향으로 풀이된다. 스팩은 코스닥 직상장의 보완재 역할을 하며 주로 시총 1000억원 미만 기업들이 증시에 입성하는 통로 역할을 한다. 시총 3000억~1조원 규모 기업의 경우 직상장 부담이 덜한 데다가 최근 기업공개(IPO) 시장에서 대형주보다 작고 가벼운 중소형주를 선호하는 분위기까지 더해지면서 대형 스팩에 대한 관심이 시들해지고 있다. 지난 9일 KB스팩24호가 수요예측 이후 상장을 포기한 것도 같은 맥락이다. KB스팩24호는 당초 공모액 400억원에 발기인 물량 100억원을 더해 총 500억원 규모를 목표로 했지만, 수요예측에서 기관투자자들의 참여가 부진했던 것으로 알려졌다.

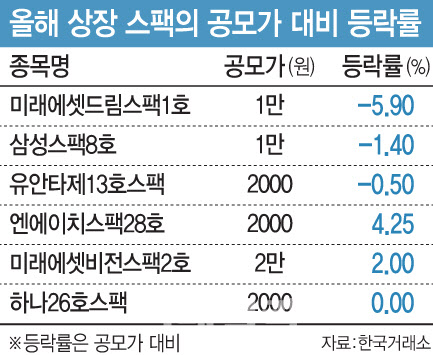

새내기 스팩주 주가에서도 얼어붙은 투자심리를 보여준다. 올해 상장한 스팩 6개 중 공모가를 밑도는 스팩(이날 종가 기준)은 미래에셋드림스팩1호(-5.9%)와 삼성스팩8호(-1.4%), 유안타제13호스팩(-0.5%) 등 3개에 달한다. 삼성스팩8호는 공모금액이 400억원 규모로 청약 증거금이 1조7079억원이 몰리며 흥행에 성공했지만 상장 이후 이날 기준 주가는 공모가(1만원)을 밑도는 9860원이다.

스팩주 약세는 지난해 과열 양상을 보였던 시장이 정상화되는 과정으로 봐야 한다는 분석도 나온다. 스팩은 지난해 6월 삼성스팩4호가 급등세를 보이면서 다른 스팩주들도 줄줄이 오르거나 급등락을 보였다. IPO 시장 침체로 소형 기업들의 상장 통로라는 점이 부각되면서 개인 투자자들이 몰린 영향이다.

박종선 유진투자증권 연구원은 “스팩은 서류상으로만 존재하는 껍대기 회사로 지난해에는 인수합병 대상 기업을 물색하지 않은 상황에서도 주가가 급등하는 과열 양상을 보였다”면서 “올 들어 스팩주들이 약세를 보이고 있는 것은 스팩시장 정상화 과정에서 조정이 이뤄지고 있는 것”이라고 말했다.

!['과대망상'이 부른 비극…어린 두 아들 목 졸라 살해한 母[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021700001t.jpg)