항공, 음식료 산업은 코로나 엔데믹으로 여행수요, 외식수요가 늘어나면서 ‘반사이익’을 얻을 것이란 전망이 높다. 자동차, 철강은 글로벌 경기의 영향을 많이 받지만 주요 회사들은 기존 경쟁력과 보수적 투자에 힘입어 재무여건이 개선될 것으로 점쳐진다.

◇ 기아차, 미국·인도 수익성 개선…대한항공, 여행수요 ‘수혜’

9일 신용평가사 3사에 따르면 공통으로 ‘신용등급’ 또는 ‘신용등급 전망’을 상향한 기업은 △기아(자동차) △대한항공(항공) △하이트진로(음식료) △동국제강(철강)이다.

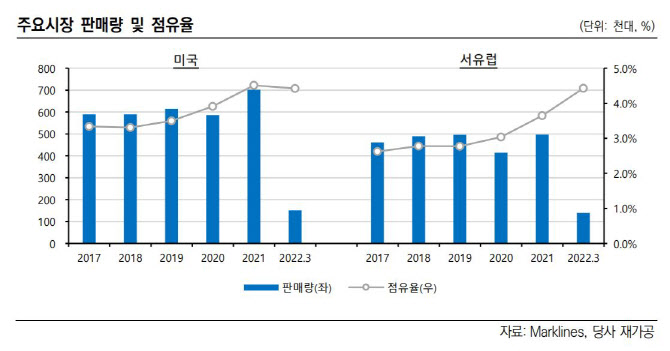

우선 기아차는 신용평가사 3사의 신용등급 전망이 작년 ‘AA/안정적’에서 ‘AA/긍정적’으로 상향됐다. 향후 생산량·판매량이 회복되고 판매단가 상승으로 이익창출력이 높게 유지할 것으로 전망돼서다.

기아차는 반도체 공급부족이 점차 완화되면서 글로벌 생산량·가동률이 2021년 3분기 저점을 찍고 회복 중이다. 회사의 신차 상품성 개선, 국가별 리오프닝 정책에 따른 이동 수요 증가로 국내외 백오더(계약 후 미출고) 물량도 계속 증가하고 있다. 국내 백오더 물량만 약 50만대에 이른다.

|

전기차 등 미래사업에 대한 대응 수준도 양호하다. 2021년 국내와 서유럽 시장에서의 친환경차 판매 비중은 각각 20%, 30% 수준까지 확대됐다. 미국시장에서도 친환경차 판매량이 전년대비 2배 가까이 증가하는 등 높은 성장세를 보였다. 또한 2021년 출시한 전용플랫폼 기반의 EV6가 ‘유럽 올해의 차’에 선정돼 높은 상품성을 인정받았다.

다만 중국시장 실적 회복에는 시일이 소요될 전망이다. 판매부진과 저조한 가동률 지속으로 2021년 중국법인(기아기차유한공사)은 약 8000억원의 영업손실이 발생했다. 기아차는 차종 라인업과 재고를 최소화하고 무리한 판매 인센티브 집행을 지양하는 등 수익성 위주의 사업전략을 전개하고 있다. 이에 중국법인 손실규모가 추가로 확대될 가능성은 제한적일 것으로 보인다.

대한항공은 작년 신용평가 전망이 ‘BBB+/부정적’에서 ‘BBB+/안정적’으로 상향됐다. 팬데믹으로 억눌렸던 여행수요가 늘어나면서 항공업체들 실적이 작년보다 개선될 것으로 예상돼서다.

다만 항공사들 원가 상승요인이 다수 있다. 예컨대 휴항노선 재취항에 따른 인건비, 공항 관련비, 초기 안정화 비용, 또한 고유가로 인한 연료비 등이다. 이에 업체별 원가 통제 수준에 따라 실적 개선폭이 다를 것으로 보인다.

대한항공의 경우 국제여객 수입이 증가하며 휴항노선 재취항에 따른 비용을 일부 충당하고 있다. 또한 가격 탄력성이 낮은 비즈니스 수요와 장거리 노선 중심으로 항로를 구성했다. 회사는 이를 기반으로 여객사업이 안정적 회복세를 보이면서 양호한 실적을 이어갈 것으로 예상된다.

◇ 하이트진로, 주류소비 증가…동국제강, 취약 계열사 매각

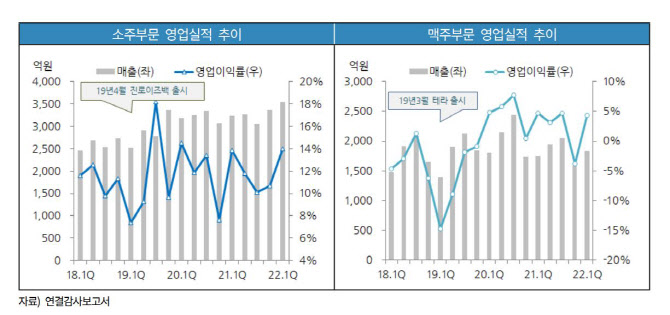

하이트진로는 작년 신평사 3사 기준 신용등급이 모두 ‘A/긍정적’에서 ‘A+/안정적’으로 상향됐다. 코로나 엔데믹으로 외식업계가 점차 회복되면서 기업 대 기업(B2B) 주류 소비가 증가하고 재무안정성이 높아질 것으로 보여서다.

회사는 원재료 가격 상승과 브랜드력 유지를 위한 판촉부담이 높다. 러시아-우크라이나 전쟁과 공급망 경색으로 국제곡물 가격이 오르고 전반적인 물가상승 부담까지 더해졌다. 이에 음식료업계의 원가부담이 크게 증가했다.

|

이밖에도 용기 매입 및 생산라인 유지보수와 관련해 연간 자본적 지출이 1300억~1600억원 수준일 것으로 파악된다. 이는 영업현금흐름 이내의 수준으로, 잉여현금 창출을 통한 재무안정성 개선이 이어질 것으로 전망된다.

동국제강의 경우 작년 신평사 3사 모두 신용등급을 ‘BBB’에서 ‘BBB+’로 상향했다. 재무상태가 취약한 계열사 매각과 보수적 투자기조 등에 힘입어 재무구조 개선이 기대되고 있어서다.

동국제강그룹은 봉형강, 냉연, 후판 등을 제조·판매하는 동국제강을 중심으로 철강 위주의 사업구성을 보유하고 있다. 회사는 동국스틸차이나, 브라질 CSP 제철소 등 재무상태가 취약한 계열사에 차입금 지급보증을 제공하고 있었다. 그러나 작년 6월 동국스틸차이나 지분 90%를 매각하면서 관련 채무보증(약 3000만달러) 및 계열사 지원부담을 해소했다.

브라질 CSP 제철소는 세계 최대 철강사인 아르셀로미탈에 매각된다. 매각 완료 시 잠재적 부담이었던 CSP에 대한 채무지급보증 약 1조원이 해소된다는 점에서 회사 재무구조에 긍정적일 것으로 보인다.

회사 매출 대부분을 차지하는 철강부문은 전방산업인 건설산업의 영향을 많이 받는다. 이에 회사 이익창출력이 다소 감소할 여지가 있다. 그러나 회사는 봉형강 부문에서 시장지위가 높아 수익성 감소 폭을 제한할 것으로 보인다.

정익수 한국신용평가 수석 애널리스트는 “조선업황 회복으로 후판사업의 이익이 개선돼 회사 실적 감소를 일부 보완할 것”이라며 “설비합리화 작업, ESG 경영전략 등 투자부담이 있지만 자체 현금창출력 안에서 자금 소요에 대응하고도 재무부담 경감 추세를 유지할 것”이라고 말했다.

![[단독]내년 전세대출에 DSR 적용 안한다…銀 ‘자율규제'로](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120201074t.jpg)

!["1.5억의 위용".. 강남에 뜬 '사이버트럭' 실물 영접기[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120200940t.jpg)