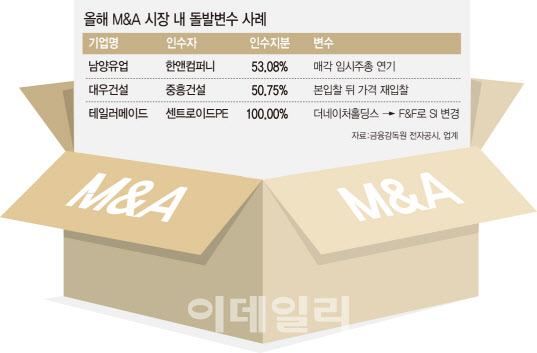

업계에서는 과도한 시장 열기가 빚어낸 ‘부작용’으로 보고 있다. 지난해 코로나19 우려를 뚫고 올해 M&A 시장이 불 붙은 상황에서 남들보다 빨리 원하는 매물을 얻으려는 인수 경쟁과 오랜 기간 새 주인을 찾지 못한 매물을 팔려는 매각 측 움직임이 영향을 미쳤다는 분석이다.

|

경영참여형 사모펀드(PEF) 운용사인 한앤컴퍼니(한앤코)를 새 주인으로 맞기로 했던 남양유업(003920)은 지난달 30일 예정된 임시주주총회를 돌연 연기했다. 남양유업은 공시를 통해 임시주총을 오는 9월14일로 변경한다고 밝혔다.

회사 측은 연기 사유에 대해 “주식매매계약의 종결을 위한 준비에 시간이 필요하다”고 설명했다. 무난하게 흐르는 듯 보였던 매각 작업이 순식간에 새국면을 맞자 한앤코 측도 당황하는 기색이 역력한 모습이다.

한앤코는 성명서를 통해 “임시주총 당일에 매도인이 매수인과의 협의는 물론 합리적 이유도 없이 임시주주총회를 6주간이나 연기했다”며 “이는 주식매매계약의 명백한 위반이기 때문에 법적 조치를 포함한 모든 대응 방안에 대한 검토가 불가피하다”고 덧붙였다.

향후 전망은 안갯속이다. 남양유업 오너 일가가 매각 작업을 미룬 이유가 불투명하기 때문이다. 업계에서 보는 이유는 크게 세 가지가 꼽힌다. 첫째로 홍두영 창업주가 1964년에 설립한 이래 58년간 이어온 가업에 대한 아쉬움에 매각 의지를 사실상 접었다는 관측이 나온다.

두번째로는 지난 6월 3107억원에 경영권을 넘기기로 결정했지만 ‘예상보다 가격이 낮지 않았느냐’는 평가에 가격 재협상을 위한 조치라는 평가도 있다. 일각에서는 새로운 원매자들이 더 높은 가격을 책정해주겠다는 소식이 흘러 나오면서 재매각 수순에 나선 것 아니냐는 말도 나온다.

이유야 어쨌든 가격 재협상 내지는 매각 결렬로 간다면 법적 다툼이 불가피한 상황이다. 한앤코 입장에서는 여러모로 뒷맛이 개운치 않은 상황에 놓였다. 법적 공방에서의 유리함은 차치하더라도 쓰지 않아도 될 추가 비용 지출이 불가피하다. 자칫 장기전으로 치닫는다면 오랜 기간 여론전이나 소송 스트레스에 발목이 잡힐 수도 있다.

|

지난달 30일 중흥건설과 인수 양해각서(MOU)를 체결한 대우건설(047040)도 매각 과정에서 한바탕 홍역을 치렀다. 대우건설의 최대주주인 KDB인베스트먼트(KDBI)가 지난 6월 25일 본입찰을 마감한 뒤 지난달 2일 재입찰을 진행한 것을 두고 잡음이 일었다.

본입찰에서 중흥건설 측이 2조3000억원, 경쟁자인 스카이레이크 컨소시엄이 1조8000억원을 각각 써내 인수가격 격차가 5000억원에 달하자 중흥건설이 인수가 조정을 요청했고 KDBI가 이를 수용한 것으로 알려졌다. 그 결과 중흥건설은 당초 제시한 2조3000억원보다 낮은 가격에 재입찰할 수 있게 됐다.

이에 대해 대우건설 노조 측은 “부당하게 입찰가격을 낮춰준 불법행위는 명백한 배임이다”며 오는 18일 총파업을 예고한 상태다.

M&A 업계에서는 남양유업과 대우건설 모두 흔치 않은 케이스로 꼽는다. 과거에도 빅딜(대규모 거래) 무산이 없었던 것은 아니다. 아시아나항공(020560)이나 웅진(016880)코웨이 등의 사례가 있었지만 코웨이는 그룹의 회생절차 돌입, 아시아나항공은 코로나19라는 변수가 있었다.

그러나 남양유업은 앞선 사례와 달리 매각 지연에 대한 별다른 이유가 잡히지 않는 상황이다. 대우건설도 인수자가 없거나 인수가격이 낮아 재입찰 하는 경우는 있어도 인수가격 할인을 위한 재입찰은 없었다는 게 중론이다.

업계에서는 최근 일어나는 돌발상황을 두고 과도한 시장 열기가 불러온 ‘부작용’으로 보고 있다. 업계에 따르면 프라이빗 딜(수의계약) 형태로 남양유업을 인수한 한앤코의 경우 원매자 측의 돌발 행동을 미처 예상하지 못한 것으로 알려졌다. 대우건설도 어떻게든 매각을 매듭짓겠다는 매각 측 의지가 가격 재입찰로 이어졌다는 분석이다.

한 PEF 업계 관계자는 “인수·매각 경쟁이 치열해지면서 흔하게 볼 수 없는 사례가 이어지고 있다”며 “최근 문제가 불거진 해당 부분에 대한 협상이나 조항 추가에 대한 움직임이 한층 적극적으로 바뀔 가능성이 크다”고 말했다.

![스벅 빌딩까지…하정우, 종로-송파 2채 265억에 내놔[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26022001301t.jpg)