지난주 환율은 주요국 통화정책 전환 소식이 이어지며 1300원 위에서 일진일퇴의 양상을 보였다. 주 초반에는 미 연방준비제도(Fed·연준)의 조기 금리인하 전망과 과도한 기대감 사이에서 환율은 1300~1310원에서 등락을 오갔다. 주 후반에는 유럽이 미국보다 빨리 금리를 내릴 수 있다는 전망에 환율은 1320원 위로 급등했다. 하지만 일본이 ‘마이너스(-) 금리’ 정책에 마침표를 찍는다는 관측이 나오면서 환율은 다시 1300원대로 급락했다.

고용, 물가 확인 후 12월 FOMC

|

오는 14일 열리는 12월 FOMC에서 기준금리는 현재 5.25∼5.50%에서 동결할 것으로 보고 있다. 이번 FOMC에서는 기준금리 결정의 무게감은 현저히 떨어지는 대신 ‘경제전망 수정치’와 ‘점도표’에 시선이 집중될 것으로 여겨진다. 이번 회의에서 금리를 동결하게 되면 지난 9월

점도표에서 전망했던 금리 레인지 5.50∼5.75%보다는 낮은 수준에서 긴축이 마무리되게 된다. 종전 예상보다 금리의 상단이 낮아졌다면 내년 점도표 두 차례의 금리 인하에도 변화를 줄 여지가 있다.

다만 이미 선반영한 기대감 이상을 이번 FOMC에서 얻어내기가 그리 쉽지 않다는 점을 염두해 둬야 한다. 시장의 과도한 금리인하 기대감을 조정하기 위해 제롬 파월 연준 의장은 매파적(통화긴축 선호) 발언을 이어갈 것으로 예상된다. 이는 달러화의 하단 지지 요인으로 작용할 것이다.

같은날 유로존과 영국도 통화정책 회의를 열고 동결에 동참할 것으로 보인다. 유로존의 11월 소비자물가 예비치가 전년대비 2.4% 상승하며 9월 4.3%, 10월 2.9% 대비 상승폭이 크게 축소됐다. 이미 벨기에, 이탈리아, 라트비아, 네덜란드, 핀란드 5개국은 인플레이션 목표치 2%를 하회하고 있다. 이를 두고 ECB 내 매파적 성향의 슈나벨 이사는 추가 금리 인상 가능성이 낮아졌다고 평가했다. 만약 이번 ECB 회의에서 미국보다 강한 피봇 신호가 나올 경우 유로화는 약세를 나타내며 달러화 강세, 환율 상승으로 이어질 수 있다.

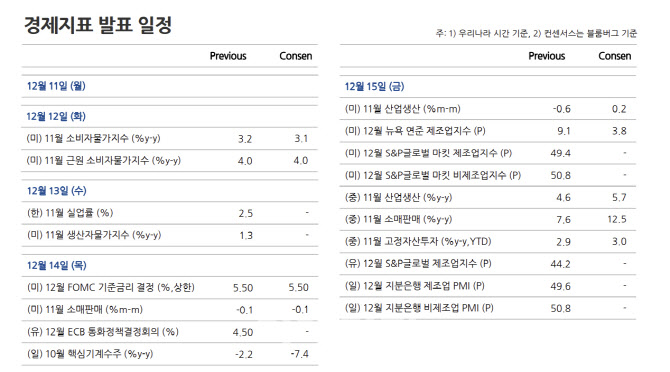

FOMC에 앞서 12일에는 미국의 11월 소비자물가가 발표된다. 소비자물가는 전년대비 3.1%% 상승하며 전월 3.2% 대비 상승폭이 소폭 축소될 것으로 예상된다. 다만 근원 CPI는 전월과 동일한 4.0%를 유지할 것으로 보인다. 물가 하락은 금리인하에 무게를 싣는 재료지만, 최근 급격한 경제지표 둔화에 미국 경기침체 우려가 커진 만큼 안전자산 선호 심리를 키우며 달러 강세를 부추길 수도 있다.

판도 바뀌는 원·엔 환율…엔화 4개월 만 초강세

|

시장에서 가즈오 총재의 발언은 오랜 시간 유지해온 BOJ의 초완화 통화정책 종료 시사로 받아들여졌다. 이 영향으로 지난달 말 148엔대에서 등락하던 달러·엔 환율은 이날 142엔대로 떨어졌다. 엔화 가치는 지난 8월 이후 약 4개월 만에 가장 높은 수준을 보였다. 지난달 엔화 가치가 33년 만의 최저 수준을 기록했지만, 분위기가 바뀐 것이다.

이에 따라 주요 6개국 통화 대비 달러의 상대적 가치를 의미하는 달러인덱스는 전날 104선에서 이날 103대로 낮아졌다. 달러인덱스에서 엔화 가치는 약 13%를 차지한다. 엔화 강세는 달러 약세를 부추기면서 환율에 하방 압력으로 작용한다. 실제로 이날 환율은 18원 이상 급락하는 모습을 연출했다.

BOJ는 18~19일 금융정책결정회의를 열고 금리 결정에 나선다. 당초 내년이 돼서야 마이너스 금리 정책을 해지할 것으로 전망했던 시장은 가즈오 총재의 발언 이후 회의에 대한 주목도가 높아졌다. 만일 이번 회의에서 통화 긴축 전환 발언이 추가로 나올 시에 환율 하락 속도는 빨라질 수 있다.

많은 이벤트에 변동성 장세…1300원대 지지

이번주 주요국의 통화정책 회의를 비롯해 많은 경제 지표들이 쏟아지기에 환율 변동성이 클 것으로 보인다. 대부분 전문가들은 1300원대에서 지지력을 보일 것이란 전망이다.

김찬희 신한금융투자 연구원은 “환율은 위험선호 심리가 주춤하면서 달러화지수 대비 높은 변동성을 보일 것”이라며 “주요국 통화정책 회의를 통해 향후 정책 경로의 윤곽이 구체화 되면서 변동성이 완화될 거라 예상해, 달러화 강보합과 연동돼 1300원 초중반대에서 등락을 보일 것”이라고 내다봤다.

신얼 상상인증권 연구원은 “대형 매크로 이벤트가 예정돼 있기 때문에 발표 전후로 변동성이 높아질 것”이라며 “미 소비자물가 둔화 소식에 단기적 원화 강세가 나타날 수 있겠으나, FOMC에서 파월 의장의 고금리 장기화 필요성 강조에 되돌려질 가능성이 높다”고 봤다. 다만 “추가 긴축은 종료됐다는 인식이 지배적이기에 약세 폭은 제한될 전망”이라고 했다.

국내은행의 한 딜러는 “연말까지 달러 약세가 이어질 듯 하다”며 “묻지마 투자처럼 금융 여건이 완화되는 분위기이고, 계절적으로 수출업체 네고(달러 매도)가 우위라서 환율 하락이 우세하다”고 전망했다.

|

!['190억 펜트하우스' 장동건♡고소영의 집 내부 어떤가 봤더니…[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26030800090t.jpg)

!['720만원 복지비' 2주 휴식에 최신장비도 지원하는 이 회사[복지좋소]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26030800141t.jpg)