|

내부통제 강화를 위한 경영실태평가 개편도 추진한다. 현재 경영실태평가 항목은 자본적정성(C), 자산건전성(A), 경영관리(M), 수익성(E), 유동성(L), 리스크관리(R) 등 6개로 구성돼 있다. 이중 경영관리 하위 항목의 내부통제 부문을 별도 평가 항목으로 분리할 계획이다. 이준수 금감원 부원장은 “경영실태평가에서 경영관리 비중이 15%인데 비중을 확대할 예정”이라며 “확대폭은 금융위원회와 협의 중”이라고 설명했다.

금감원은 이날 지난해 국내은행의 대출금리 인상폭에 대한 점검 결과도 내놨다. 기준금리 변동 대비 대출금리 변동 비율(대출베타)을 점검해보니 국내 5개 주요은행의 지난해 평균 대출베타는 69.5%로 미국 4대 주요은행 대출베타 42.6%보다 26.9%포인트(p)높았다. 기준금리 대비 대출금리 인상폭이 국내가 미국보다 63% 컸다는 얘기다. 이준수 부원장은 “상대적으로 (국내은행이) 변동금리부 대출비중이 높기 때문”이라고 했다.

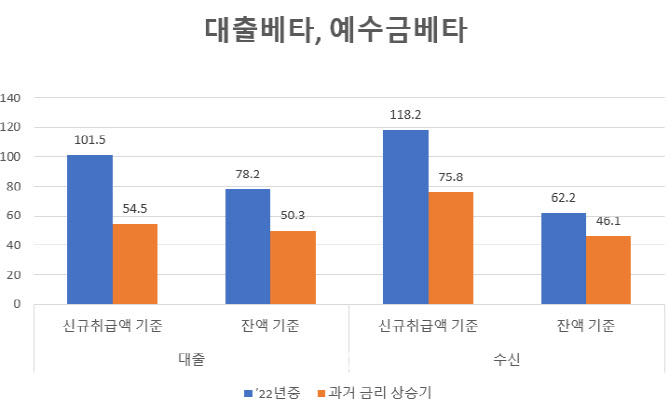

국내은행의 주담대 변동금리 비중은 주요은행이 67%(전세대출 92%)수준이다. 미국은 반면 변동금리 대출이 15%뿐이다. 지난해 국내은행 전체 대출베타는 101.5%(신규취급액)로 과거 3차례 기준금리 상승기 대출베타 54.5%보다 47%p 높다. 과거 3차례 기준금리 상승기는 2005년 10월부터 2008년 8월, 2010년 7월부터 2011월 6월, 2017년 11월부터 2018년 11월을 말한다. 지난해 과거 대비 86%(약 2배)나 대출금리 인상폭이 컸다는 의미다.

최근 은행권의 자발적 금리 인하 등 상생금융은 대출금리 인하에 긍정적으로 평가됐다. 신규취급액 기준 대출금리가 하락하는 추세이고 잔액기준 금리 상승세도 둔화됐다는 이유에서다. 하나·부산·국민·신한·우리·대구은행 등 6개 은행은 가계대출 금리 인하책을 내놨는데, 금감원은 연간 차주 170만명이 3300억원의 이자감면을 받을 것으로 봤다. 한편, 금감원은 이날 지난해 가상자산 차익을 노린 것으로 추정되는 이상 외화송금 사건을 검사한 결과, 84개 업체에서 122억6000만달러 규모의 이상 외화송금거래를 확인했다고 밝혔다.

![“잠든 남편 얼굴 보자 순간”…타워팰리스 살인 사건 전말은 [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24100900002t.jpg)

!['흑백요리사' 우승자 나폴리 맛피아, 에드워드에 사과 거만하고 경솔[전문]](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24100900031t.jpg)