| 마켓in | 이 기사는 02월 08일 10시 14분 프리미엄 Market & Company 정보서비스 `마켓in`에 출고된 기사입니다. |

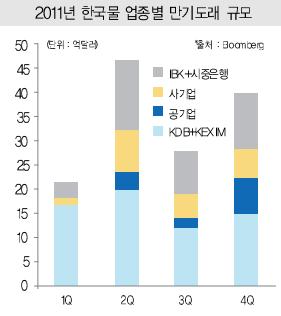

[이데일리 김유정 기자] 올해 한국계 기관들의 해외채권 발행은 지난해에 이어 해외 투자자들의 견조한 수요가 이어지는 가운데 틈새시장 조달 노력 등이 이어질 전망이다. 풍부한 유동성을 바탕으로 해외 투자자들이 한국물에 높은 관심을 보이고 있고 지난해 대비 한국계 기관들의 발행규모도 소폭 줄어 공급물량 부담도 줄어들 것으로 보인다. 올해 한국계 외화채권 만기도래액은 총 136억달러로 작년(182억달러) 대비 차환발행 공급 물량 부담이 완화될 전망이다. 국제금융센터에 따르면 연간 월평균 상환액은 11억3000만달러로 4월과 6, 9, 11, 12월에 만기가 집중된다.

|

눈에 띄는 점은 포스코와 GS칼텍스, 현대캐피탈 등 비은행 사기업 만기도래 채권금액이 20억달러로 전체 만기도래 추정액의 15%를 차지한다는 점. 올 연초 KT도 사무라이본드 공모 발행을 하는 등 사기업(Corporate) 채권 발행에 높은 관심이 모아진다. 해외투자자들도 신용등급이 높은 우량기업의 채권에 높은 관심을 보이고 있어 이들 기업들의 채권 발행 성적표에도 이목이 집중된다. 한국물에 대한 해외 투자자들의 수요는 지난해에 이어 견조한 추세를 이어갈 것이다. 지난해 한국물 공모채 발행규모 142억달러에 대한 해외투자자 분포를 살펴보면 미국이 41.4%로 가장 컸고, 아시아 40.9%, 유럽 17.8%로 나타났다.

유로존 재정위기와 함께 유럽 투자자들의 수요가 줄어든 것으로 풀이된다. 유로화표시 채권 발행도 뚝 끊겼다. 이 같은 추세는 올해도 이어질 전망이다. 한 해외 투자은행 관계자는 "포르투갈과 스페인 등 유로존 국가들의 국채 발행이 무난히 이뤄지는 등 우려가 조금씩 해소되고는 있지만 아직 유로존에 대한 불안감이 완전히 완화되지 않고 있어 올해도 유로화표시 채권의 발행은 뜸할 것"이라고 전망했다.

한국물 공급 부담 축소

반면 지난해에는 유동성이 풍부한 아시아 일부 국가 중앙은행들의 한국물 투자 참여가 눈길을 끌었는데 올해도 이런 흐름이 이어질지 관심이다. 지난해 수출입은행과 산업은행, 국책금융공사의 달러채권에 아시아 중앙은행들이 각각 9%, 14%, 13% 참여한 바 있다. 이들은 주로 카타르, 태국, 쿠웨이트, 말레이시아 등 유동성이 풍부한 중앙은행들이었다.

국제 채권시장에서 견조한 투자자 수요를 바탕으로 볼 때 가산금리 축소 여지가 있지만 벤치마크인 미 국채금리 상승폭이 확대될 가능성이 있어 전반적인 조달금리는 작년보다 높아질 것이다. 윤인구 국제금융센터 연구원은 "미 국채금리 상승폭이 가산금리 축소 여지보다 클 것으로 보여 전반적으로 조달금리는 작년보다 높아질 수 있다"고 내다봤다. 우량채권에 대한 투자자 선호로 올해 투자등급채 가산금리는 작년대비 약 60bp, 하이일드채 스프레드는 120~150bp 축소될 것으로 예상됐다.

한국물 금리와 자주 비교되는 말레이시아 다국적 석유기업 페트로나스(Petronas) 채권보다 2019년 만기 외평채가 더 낮은 가산금리를 나타냈지만 연평도 사태 이후 역전돼 12월28일 기준 외평채가 98bp, 페트로나스가 87bp를 각각 기록했다. 또 HSBC는 “후계체제 구축, 경제지원 확보를 위해 북한이 향후 수개월간 공격적 행동을 보일 수 있다”며 한국물 투자의견을 `매수(Buy)`에서 `보유(Hold)`로 조정했다. 수출입과 산업, 신한, 우리은행 등 은행채와 한국전력, 한국수력원자력, 도로공사, LH공사 등 공기업채권에 대한 투자의견도 낮췄다.

김이태 기획재정부 국제금융과장은 "미국 경제가 점진적인 회복세를 보이고 있지만 재정적자 확대 및 주택·고용시장 부진 등으로 불확실성이 여전하다"며 "이에 대한 면밀한 모니터링이 필요하다"고 권고했다.

[이 기사는 이데일리가 제작한 `제2호 마켓in`에 게재된 내용입니다. 제2호 마켓in은 2011년 2월1일자로 발간됐습니다. 책자가 필요하신 분은 문의주시면 감사하겠습니다. 문의 : 02-3772-0381, bond@edaily.co.kr]

!['과대망상'이 부른 비극…어린 두 아들 목 졸라 살해한 母[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021700001t.jpg)