|

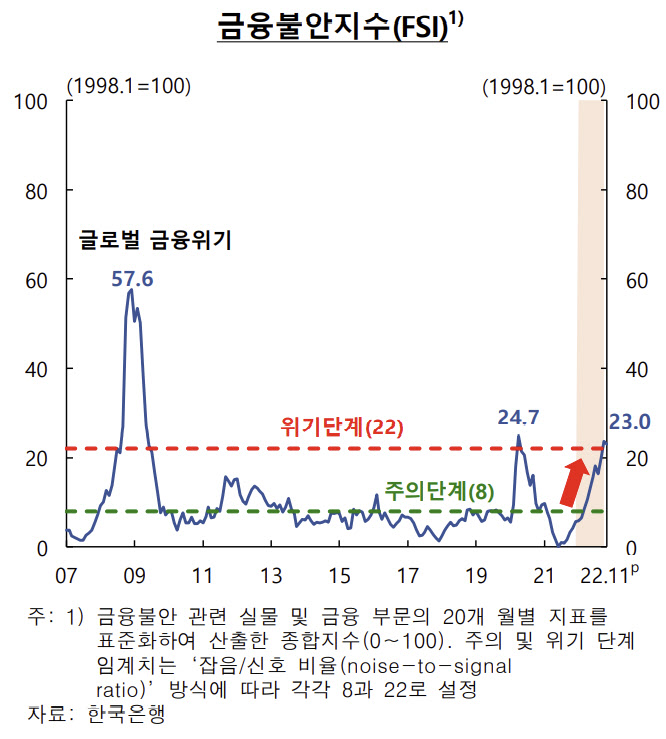

FSI는 올해 3월(8.6) 이후 9월(19.7)까지 7개월 연속 ‘주의’ 단계(8이상 22미만)에서 꾸준히 오르다가, 10~11월 두 달 연속 위험 단계로 올라섰다. 주요국의 통화 긴축, 러시아·우크라이나 전쟁 장기화 등으로 금융시장의 변동성이 확대된 상황에서 9월말 레고랜드 부도 사태로 자금·신용 경색까지 맞물린 영향으로 풀이된다.

한은이 금융·경제 전문가 74명을 대상으로 진행한 ‘시스템 리스크 서베이’에서는 1년 이내에 금융시스템 위기를 초래할 수 있는 단기 충격 발생 가능성을 묻는 질문에 ‘매우 높음’ 또는 ‘높음’으로 응답한 비중이 58.3%로 집계됐다. 조사 이래 최고 수준으로, 올해 6월 말(26.9%)과 비교해 두 배 가량 늘었다.

앞으로 가장 큰 불안 요인으로는 ‘부동산 가격 급락’을 꼽았다. 부동산 가격은 올 들어서만 10% 이상 급락했다. 과거 부동산 침체기와 달리 매매·전세 가격이 동반 하락하고 있다. 보고서는 전세 가격 10% 하락시 4만 가구가, 40% 급락시 13만 가구가 보증금을 돌려받기 힘들 것으로 분석했다.

부동산 가격 급락은 금융시장 불안으로 이어질 전망이다. 주택담보대출, 프로젝트파이낸싱(PF) 대출, 주택저당증권(MBS) 등을 포함한 우리나라 부동산 금융 익스포저(위험노출액)는 9월말 2696조6000억원으로 명목 국내총생산(GDP)의 125.9% 수준으로 불어났다. 코로나19 이전인 2019년말(2047조5000억원) 대비 649조1000억원(31.7%) 급증했다. 주로 증권·보험·여신전문금융회사·저축은행 등 비은행권 중심으로 익스포저가 급증했다. 특히 PF유동화 증권이 내년 상반기 34조5000억원 만기도래할 경우 차환 등 유동성 리스크가 다시 부각될 수 있다는 평가다.

이정욱 한은 금융안정국장은 “코로나19 기간 중 급등했던 집값이 조정되는 국면에 있지만 현재의 하락폭은 금융시스템이 감내 가능한 수준”이라면서도 “급격한 하락세가 나타나 금융시스템, 가계 등이 감내할 수 없을 정도로 경착륙되는 것을 막기 위해 강력 대응할 것”이라고 말했다.

|