“그래도 우리는 간다”…저축은행들, 공격적 투자 한도 확대

11일 이데일리 취재를 종합하면 SBI저축은행과 NH저축은행, 애큐온저축은행은 올해 대체투자예산 증액을 유력하게 검토 중이다. SBI저축은행의 경우 내달 중 확정할 사업계획안에 올해 대체투자 출자 한도를 전년 대비 1.1배 이상 증액하는 방향을 검토하고 있다. 지난해 예산이 8200억원이었음을 고려하면 올해 총 예산은 약 9000억원대를 넘길 것으로 전망된다. 최근 진행한 SBI저축은행 내부감사에서 부동산 등 대체투자 부문 리스크가 다수 발견돼 지적을 받았음에도 관련 투자 비중은 더 늘리겠다는 방침이다.

NH저축은행도 올해 부동산 등 대체투자 출자 한도를 증액해 1조원 수준으로 설정할 예정이다. 연초부터 활발히 투자군 검토를 진행 중인 것으로 알려졌다.

애큐온저축은행도 전년 대비 출자 한도를 늘릴 예정인 것으로 알려졌다. 애큐온저축은행의 건전성 저하 문제로 지난해 대비 증액 한도는 줄어들 전망이지만, 투자 집행 중단은 없다는 방침이다. 올해 예상되는 신규 투자 규모는 월별 600억원대로, 연간 최대 7000억원대다.

상반기 당국 규제 동향을 지켜보며 예산 증액을 대기 중인 곳도 적지 않다. 예가람저축은행의 경우 올해 투자예산 규모는 최대 5000억원 수준으로, 기업금융 및 부동산 투자 중심으로 출자를 단행하겠다는 입장이다.

이밖에 다올저축은행은 상반기 중에는 부동산 출자 한도에 변동이 없을 것으로 예상되는 가운데 기업금융 위주로 신규 투자를 늘릴 계획이다. 웰컴저축은행도 전 계열사 내부 유동성 리스크 확대로 기존 자산관리에 집중하고, 신규 증액 시 기업금융 위주로 검토를 진행할 것으로 전해졌다.

|

◇ 금감원 부실관리 주문 안중에 없어…“저축은행권, 안일한 사고방식 만연”

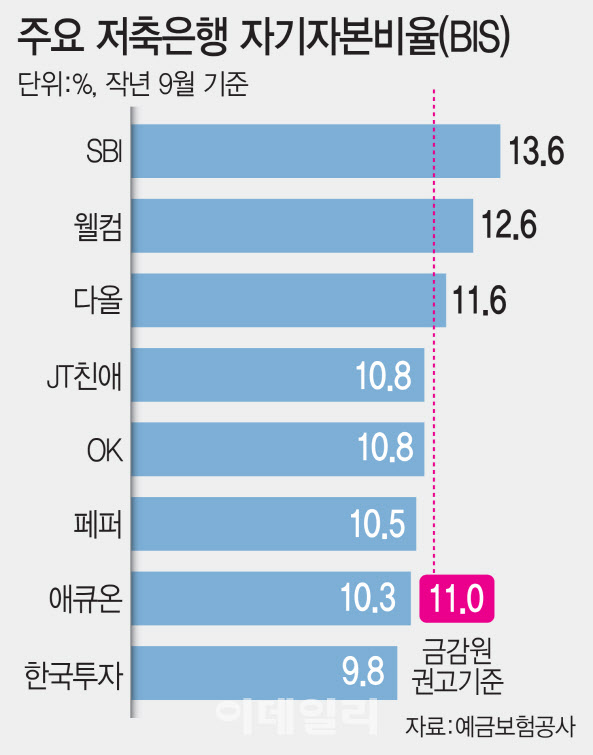

문제는 저축은행업권의 부실화 위험 수위가 높게 치솟은 상태라는 점이다. 지난해 9월 말 기준 국내 저축은행 79개사의 자기자본 비율(BIS)은 12.87%에 그쳤다. 현 지표는 지난 2013년 이래 최저수준으로, 금융당국 권고 수준에 근접하게 내려온 상황이다. 금융감독원은 부실화 위험을 방지하기 위해 저축은행 측에 BIS 비율을 11% 이상을 유지하도록 권고하고 있다.

이미 당국 권고 수준을 지키지 못하는 곳이 속출하는 상태다. 애큐온저축은행의 경우 지난해 9월 말 기준 BIS 비율이 10.30%로 당국 권고 기준을 하회했다. 지난 연말까지도 크게 만회하지는 못한 것으로 알려졌다. 이밖에 한국투자저축은행(9.80%)·페퍼저축은행(10.50%)·JT친애저축은행(10.80%)·OK저축은행(10.80%) 등도 줄줄이 금감원 권고 기준을 밑도는 상황이다.

신용평가사들도 올해 저축은행업권의 전망을 부정적으로 평가하고, 수익성 악화 및 자산건전성 저하를 경고하고 있다. 대출 성장률 둔화가 본격화할 것으로 예상되는 가운데 저축은행권 투자자산 중 부동산금융 비중이 높아 부실화 우려가 상당하다는 지적이다.

곽수연 한국신용평가 연구원은 “저축은행업권은 부동산금융 비중 중 절반이 브릿지론으로 위험성이 높은 데다 신용도가 낮은 시공사와 거래하거나, 신탁사 보강 비중도 낮다”며 “프로젝트파이낸싱(PF) 후분양 비중도 커서 분양실적에 따른 회수기간 장기화 및 부실화 위험이 내재한 상황”이라고 경고했다.

사정이 이렇다보니 투자업계에서는 저축은행들이 위험자산 투자 예산 확대에 나설 상황이 아니라는 비판이 나온다. 건전성 유지를 위해 위험자산 관리에 집중할 시기임에도 안일한 경영 방향성을 세우고 있다는 지적이다.

한 투자은행(IB)업계 고위 관계자는 “아무래도 금감원이 저축은행이 새로 늘리는 고위험 투자건들까지 감시할 방법도 없고 그럴 여력도 없으니 기회를 잡아보려는 것으로 보인다”며 “캐피탈사들보다는 처지가 낫다고 하지만 시장 상황과 기투자건들 부실화 위험성을 감안하면 저축은행이 위험자산 투자 늘릴 처지가 아니다. 문제가 안 나면 된다는 안일한 사고방식이 엿보인다”고 지적했다.

이어 “금감원이 권고 수준에 그치고 실질적 관리 들어가는 게 없는 영향도 크다. 지난해부터 증권업계 대비 저축은행 등 제 2금융권에 대한 감사는 너무 느슨해졌다”고 지적했다.

한편, 이에 대해 저축은행 관계자는 “현재 사업계획을 수립하고 있으며, 대체투자 규모와 관련해 공식적으로 확인해줄 수 없다”고 밝혔다.

![결혼 앞둔 예비신부 사망…성폭행 뒤 살해한 그놈 정체는 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031200001t.jpg)