|

24일 마켓포인트 등에 따르면 미국 뉴욕채권시장에서 직전 거래일인 지난 22일(현지시간) 글로벌 장기시장금리 벤치마크인 미국 10년물 국채금리는 장중 4.509%까지 상승했다. 심리적 저항선인 4.5%를 돌파한 것이다. 금융위기 이전인 지난 2007년 9월 이후 16년 만의 최고치다. 초장기물인 30년물 국채금리는 4.590%까지 올랐다.

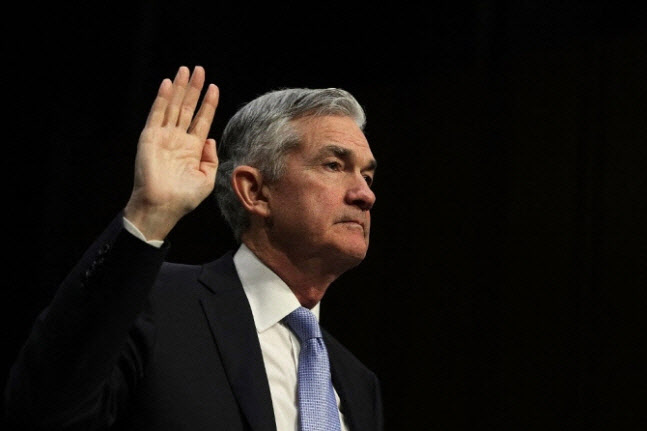

이번 금리 고공행진은 인플레이션이 예상보다 끈적하기 때문이다. 제롬 파월 연방준비제도(Fed·연준) 의장이 고금리 장기화를 암시한 이후 시장은 상황이 심상치 않다는데 촉각을 곤두세우고 있다. 연준은 물가 목표치 2.0%를 감안한 장기 실질 중립금리를 0.5%(명목 중립금리 2.5%)로 추정하는데, 이미 이보다 높아졌다는 견해가 늘고 있다. 잠재성장률 수준의 금리를 뜻하는 중립금리의 상승은 2010년대 저물가 시대가 끝나고 2020년대 고물가 시대가 새로 열릴 수 있다는 의미다. 여기에 미국 자동차산업노조(UAW)의 파업 같은 돌발변수 역시 임금 인플레이션을 자극하고 있다.

월가 억만장자 투자자 빌 애크먼은 “(인플레이션을 끌어올리는) 미국 국가부채는 격하게 늘어날 것”이라며 “미국 정부는 엄청난 양의 국채를 발행하고 있는데, 중국 등은 이를 오히려 팔고 있다(국채가격 하락·국채금리 상승)”고 했다. 미중 갈등, 기후 변화 등은 재정 확대를 부르는 요인들이다. 그는 그러면서 30년물 국채금리는 지금보다 1%포인트 더 높은 5.5%는 돼야 한다고 주장했다. 월스트리트저널(WSJ)은 “현재 높은 금리가 영원히 지속할 수 있다”고 전했다.

국제유가 폭등세도 심상치 않다. 주요 산유국인 사우디와 러시아의 감산을 미국이 제어하지 못하고 있는 탓이다. JP모건체이스는 현재 배럴당 100달러 안팎의 유가가 오는 2026년 150달러선까지 급등할 수 있다는 분석까지 내놓았다. JP모건체이스는 “장기적으로 유가가 100달러대에서 고착화할 리스크가 있다”고 했다. ‘킹달러’까지 도래하고 있다. 주요 6개국 통화 대비 달러화 가치를 지수화한 달러인덱스는 105.78까지 치솟았다. 달러인덱스가 갑자기 115까지 폭등했던 지난해를 제외하면 2002년 10월 이후 가장 높은 수준이다.

3고 쇼크가 길어지면 실물경제와 자산시장은 엄청난 후폭풍을 맞을 것으로 보인다. 이를테면 미국 나스닥 지수는 2010년대 돈 풀기 흐름과 함께 폭등했다. 2010년 초 2000대였던 나스닥 지수는 현재 1만3000을 훌쩍 넘는다. 월가 투자자문사 에버코어 ISI의 크리슈나 구하 부회장은 “고금리 장기화는 글로벌 증시 전반과 기술주에 문제가 될 것”이라고 했다.

![러시아가 누리호 엔진 줬다?”...왜곡된 쇼츠에 가려진 한국형 발사체의 진실[팩트체크]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/03/PS26031301228t.jpg)