|

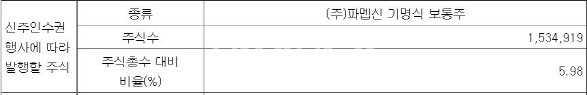

BW 총 발행금액은 100억원, 사채의 표면이자는 연 0.0%다. 자금 사용처는 연구개발비 등 운전자금이다. 다만 전환청구권 행사 가능한 주식수는 보통주 153만4919주이며, 주식총수 대비 5.98%다. 이는 유진산 파멥신 대표의 지분율 5.23%를 훌쩍 넘는 규모이며, 경영권 위협 대상에서 배제할 수 없는 상황이다.

최근 대표이사와 회사의 의지와 상관없이 최대주주가 바뀌는 바이오회사가 잇따라 나오고 있다. 유바이오로직스는 에스디바이오센서 자회사 바이오노트가 장내매수를 통해 지난해 10월 6.25%로 최대주주로 올라섰다. 기존 최대주주인 김덕상 유바이오로직스 이사의 보유 지분은 5.95%였다. 당시 두 회사 간의 합의는 없었으며, 유바이오로직스는 공시 직후 뒤늦게 경위를 파악하느라 분주했다.

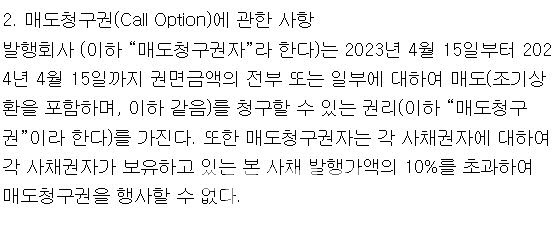

씨티씨바이오 역시 장내매수를 통해 최대주주가 바뀌었다. 조호연 회장의 지분율은 5.84%였다. 이민구 더브릿지 대표는 지난해 10월부터 수차례 장내서 단순투자를 목적으로 씨티씨바이오 주식을 사들였다. 12.82% 지분으로 최대주주로 올라서자 단순투자가 아닌 경영참여까지 선언했다. 이후 조호연 회장과 성기홍 전 대표 모두 떠나면서 창업주는 더 이상 남아있지 않게 됐다.

파멥신은 이번 BW에서 콜옵션(매도청구권) 조항을 통해 유 대표의 지분율을 끌어올리기에도 한계가 있다. 회사의 콜옵션 조항을 BW 발행총액의 10%에 해당하는 금액까지 행사 가능하도록 설정했기 때문이다. 특히 시가하락에 따른 전환가액 조정시 전환가능 주식수는 늘어나게 되며, 유 대표의 경영권 방어는 더 취약해질 수밖에 없다.

|

2018년 11월 기술특례상장을 통해 코스닥이 입성한 파멥신은 내년까지는 매출을 낼 수 있는 사업을 만들어 내야만 한다. 2023년 1분기부터 3억원의 분기 매출액을 내지 못하면 상장적격성 실질심사 사유가 된다. 지난해 5월 큐리언트는 3억원 분기 매출 요건을 못 채우면서 이날까지 거래가 정지된 상태다. 파멥신의 지난해 연매출은 6700만원에 불과하다.

파멥신 관계자는 “대표이사 낮은 지분 문제, 매출 요건 부분은 이미 회사 내부적으로도 알고 있다”면서 “나름대로 준비하는 사항이 있긴 하다. 다만 공시 관련된 문제가 있을 수 있어서 구체적으로 현재 상황에선 언급하기가 어렵다”고 말했다.

![문가비, 침묵 깼다 정우성에 임신으로 결혼 요구한 적 없어[전문]](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122800073t.jpg)