해당 오피스를 매각한 결과 투자자들은 배당 포함 원금 수준을 회수할 예정이다. 다만 환전 환율, 펀드 수익·비용 및 보수 등에 따라 회수율이 바뀔 수도 있다.

오피스 5.8억달러 매각…배당 포함시 ‘원금 회수’

21일 금융투자업계에 따르면 미래에셋맵스미국부동산투자신탁 9-2호(이하 미국9-2호)는 미국 텍사스 댈러스에 위치한 시티라인 내 오피스 4개 동 매매거래를 지난 1일 종결했다.

|

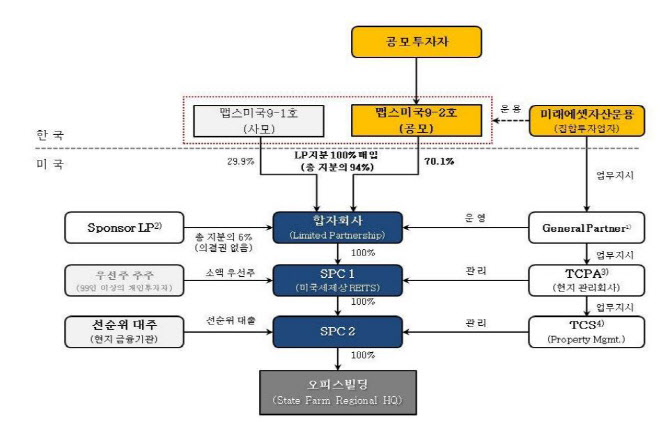

미국9-2호는 미래에셋자산운용이 지난 2016년 9월 모집해서 운용해온 투자신탁으로, 해당 건물에 투자해서 임대수익과 자본이득을 추구해왔다.

매도인은 미국9-2호 현지 특수목적회사(SPC)인 카포레잇 프로퍼티스 트러스트 I SPE 1(CORPORATE PROPERTIES TRUST I SPE 1, L.L.C.)며, 매수인은 미국계 기관이다. 매각가는 매각 부대비용 차감 전 기준으로 5억8000만달러(약 7502억3000만원)다.

해당 매각가는 지난 2016년 투자 총 금액인 9786억원과 비교하면 약 23.3% 낮은 금액이다. 또한 미국9-2호 운용현황 및 안내문에 적힌 최초 투자금액(7억9300만달러) 대비 26.9% 낮은 금액이다.

투자자들은 배당을 포함할 경우 원금 수준을 회수할 예정이다. 선취판매수수료 차감 후 펀드 투자 원금 잔액 기준 총 회수율은 98.4%, 원본 회수율은 48.2%다. 이는 매매대금 환전시 원·달러 환율 1350원을 가정한 수치다.

다만 환전 환율, 펀드 수익·비용 및 보수 등에 따라 회수율이 바뀔 수도 있다. 원·달러 환율 1300~1400원을 가정할 경우 원금 회수율은 46~50%며, 기존에 지급 완료된 이익분배금을 포함하면 97~100%로 예상된다.

|

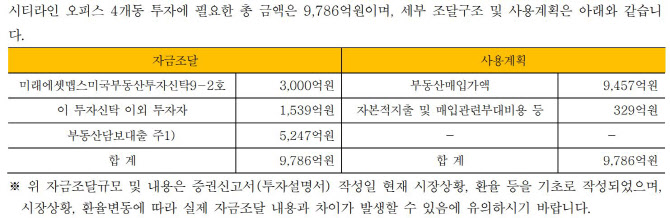

9786억원의 자금조달 구조는 △미국9-2호 투자금액 3000억원 △이 투자신탁 이외 투자자 1539억원 △부동산 담보대출 5247억원(담보인정비율(LTV) 55% 수준)이다.

가치 회복 불투명…“추가 손실 막기 위해 매각”

다만 미국 오피스 자산가치가 전반적으로 하락하면서 기존 대출의 담보비율(LTV)이 상승했다. 이에 기존 대출의 대환 혹은 대출 연장을 받으려는 추가 현금 출자 등을 통해 기존 대출 원금을 일부 상환해야 했다.

미래에셋자산운용은 빌딩 4를 매각해서 빌딩 1~3동의 선순위 대출금 상환에 필요한 재원을 마련하려 했다. 하지만 빌딩 4의 잠재 매매가격(입찰가격 1억1000만~1억1600만달러)이 빌딩 1~3동 대출금 상환에 필요한 재원(예상 대출금액 3억500만달러)보다 적어서 실행이 어려웠다.

이에 따라 기존 투자자들의 현금 추가 출자가 필요했다. 하지만 수익자 동의 하에 모든 수익자가 균등하게 출자해야 하는 공모 펀드 특성상 현실적으로 추가 출자 실행도 어려웠다.

게다가 건물의 주요 임차인인 스테이트팜의 경우에도 임대차 계약은 유지하고 있었지만 실제 사용 계획이 불투명해서 향후 자산가치 회복에 불확실성이 있었다. 실제로 스테이트팜 오피스에 출근하는 인원은 코로나19 이전 대비 약 30%에 그쳤다.

스테이트팜은 지난 2015년 수취보험료 기준 북미 손해보험사들 중 1위를 기록한 보험사다. 스테이트팜은 미국9-2호의 투자대상 오피스 면적 100%(전체 면적 94%)에 대해 가중평균 임차기간 기준 2016년부터 2037년까지 장기임대차 계약을 체결한 상태다.

글로벌 상업용부동산 서비스회사 CBRE의 올해 3분기 댈러스 오피스 시장보고서에 따르면 미국 댈러스의 오피스시장 공실률은 24.6%에 이른다.

금융투자업계 관계자는 “미래에셋자산운용은 향후 자산가치의 추가 하락을 예상하고 이번 매각을 결정한 것으로 보인다”며 “추가 손실을 막기 위한 투자자들의 결정이 반영된 거래”라고 말했다.

|

2차 예상 분배금은 투자신탁 청산시 청산 분배로 잔여 상환금을 지급하는 것으로, 내년 3월 중 지급될 예정이다.

미래에셋자산운용 관계자는 “대부분의 매각대금은 이달 중 국내로 입금된다”며 “회수 금액의 환율 적용 시점은 구체적으로 정해진 바 없으나 환율 변동에 따른 회수금 변동 리스크를 줄이고자 국내 펀드로 매각대금이 입금되는 날(올해 11월, 내년 3월)로부터 약 1~2영업일 후 진행할 예정”이라고 설명했다.

![천만원으로 매달 300만원 통장에... 벼랑끝 40대 가장의 '대반전'[주톡피아]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031001803t.jpg)

![서초구 아파트 19층서 떨어진 여성 시신에 남은 '찔린 상처' [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031100013t.jpg)