| 마켓 인 | 이 기사는 11월 02일 10시 17분 프리미엄 Market & Company 정보서비스 `마켓 인`에 출고된 기사입니다. |

[이데일리 오상용 기자] "롯데는 다양한 금융기법을 연구하고 실무에 적용하고 있다. 그 결과 비용면에서 좀 더 유리한 자금조달 방안을 찾아가고 있고, 부동산을 활용한 금융기법에도 눈 뜨기 시작했다." 국내 은행권 기업금융 담당자의 설명이다. 최근 롯데의 행보에서 이를 확인해 보자.

부동산을 현금으로

부동산을 빼놓고 롯데를 논할 수 없다. 하늘이 두쪽나도 땅이 꺼지지 않는 이상 사라지지 않는 자산이 땅이다. 땅에 대한 창업주 신격호 회장의 애착도 남다르다. 이를 입증하듯 2009년말 롯데그룹의 합산 재무제표 기준으로 총자산(74조3340억원)의 28%를 차지하는 것이 땅이다. 롯데는 이 땅을 기반으로 호텔과 백화점 복합쇼핑물과 레저단지를 세우며 사업을 번창시켜 왔다.

그랬던 롯데그룹에 2008년 보기 드문 일이 벌어졌다. 롯데가 롯데마트 인천점과 제주지점, 대전지점 세곳 점포를 팔아 2200억원을 마련한 것이다. 물론 단순 매각은 아니었다. 세일 앤 리스백(S&LB : Sale and Lease Back) 방식으로 매각한 건물을 다시 임대해 쓰는 방식을 취했다.

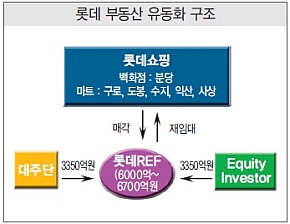

|

롯데그룹 관계자는 "일각에선 `롯데마저 한국의 부동산 시장 전망을 어둡게 보기 시작했다`고 말하지만 적절치 않다"고 말했다. 그룹의 투자전략과 상황에 맞게 자산의 활용도를 높이기 위한 조치로 이해해야 한다고 했다. 금융권 관계자는 "향후 투자전략에 따라 유사한 기법이 추가로 이용될 수 있을 것"이라고 예상했다. 롯데쇼핑은 2차 S&LB를 통해 유입된 자금으로 중국 유통업체 타임스와 GS스퀘어·GS마트 인수에 소요된 자금을 충당할 것이라고 밝혔다.

펀드의 활용도 증가

|

롯데의 베트남 하노이 프로젝트도 대표적 사례다. 지난 9월 롯데는 하노이 복합몰 건축 프로젝트(PF)사업에 필요한 3540억원을 마련하면서 베트남 진출 기업으로선 드물게 `부동산펀드`를 이용한 자금조달을 택했다. 조달 구조는 BNP파리바가 설계했다. 일종의 콘듀잇(Conduit)으로 특수목적회사(SPC)와 부동산펀드가 동원됐다. 우선 SPC가 PF사업에 유입될 현금흐름과 부동산을 기초자산으로 ABCP를 발행한다. 다음으로 SPC는 ABCP를 팔아 생긴 돈으로 부동산펀드의 수익증권을 매입한다. 그러면 펀드는 수익증권을 팔아 마련한 돈을 다시 사업 시행사인 롯데베트남에 대출해 주는 3단계 구조다.

보통 ABCP를 이용한 PF유동화는 중간에 펀드를 끼지 않는 2단계 형태를 지니는 경우가 많다. 롯데그룹이 구조가 간단한 은행권 신디케이티드론이나, 일반적인 ABCP가 아닌 사모펀드를 끼워 넣은 것은 절세를 통해 금융비용을 줄이기 위해서였다. 법인세법상 간접투자회사는 외국납부세액공제(최대 14%까지) 특례조항의 적용을 받는데, 롯데는 이 조항을 통해 펀드가 베트남에 납부한 이자소득세 가운데 10% 가량을 환급받을 수 있게 됐다.

큰 게임을 위한 연습게임?

전문가들은 롯데의 다양한 자금조달 시도가 갖는 의미가 적지 않다고 입을 모은다. 사모펀드 업계 한 관계자는 "롯데가 다양한 실험을 하고 있다"고 말해다. 그는 "롯데부여리조트의 콘도 회원권 유동화(회원권 S&LB)만 해도 롯데그룹이 딱히 현금이 급해서 행한 딜이 아니다"라고 설명했다. 그는 "향후 본격적인 사업확장과 국내·외 투자를 앞두고 롯데가 다양한 금융기법을 연구, 실무에 적용해 보는 것 같다"고 말했다. 진행중인 백화점과 마트 매장 S&LB도 이런 관점에서 볼 필요가 있다고 했다.

롯데그룹 관련 딜을 맡아 진행했던 증권사 한 관계자는 “M&A시장과 자금조달 시장에서 롯데의 다양한 시도는 2세 경영의 본격화, 즉 신동빈 부회장의 등장과 궤를 함께 한다”고 말했다. 노무라 증권에서 금융맨으로 일했던 신 부회장의 경험이 그룹의 재무전략과 투자전략에 변화를 가져왔을 것이라는 설명이다.

![아파트에서 숨진 트로트 여가수…범인은 전 남자친구였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000001t.jpg)