조준현 한국리츠협회 본부장과 연사들은 5일 한국리츠협회 주최로 서울 영등포구 여의도동 센터빌딩에서 열린 ‘2024년 9월 상장리츠 투자간담회(IR)’에서 이같이 입을 모았다.

이날 행사에서는 △윤영진 신한리츠운용 이사(신한글로벌액티브리츠) △윤영주 롯데AMC 리츠사업부문장 상무(롯데리츠) △김형진 삼성SRA자산운용 리츠투자팀 팀장(삼성FN리츠) 순으로 발표를 진행했다.

◇ 롯데리츠, 저금리 차환 ‘주력’…이자 아껴 배당↑

롯데리츠는 2조3000억원 규모 운용자산을 보유한 국내 대표 리테일 리츠다. 롯데쇼핑, 롯데글로벌로지스와 부동산 책임임대차 계약 및 종류주 지분투자를 통해 안정적 배당수익을 투자자에게 제공하고 있다.

자기자본(에쿼티) 1조1931억원 중 50%는 롯데쇼핑, 나머지 50%는 외부투자자의 출자로 조달했다. 나머지 투자금은 차입금(담보대출 7740억원, 담보부사채 3650억원)과 임차보증금(1096억원)으로 충당했다.

|

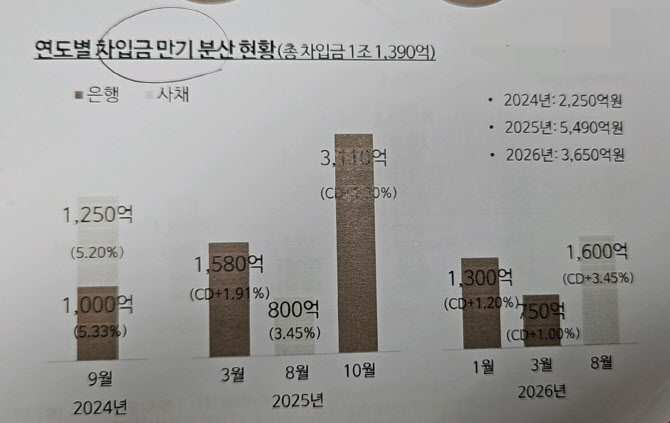

각 연도별로 만기가 돌아올 차입금은 △올해 9월 2250억원(은행대출 1250억원, 회사채 1000억원) △내년 5490억원(3월 은행대출 1580억원, 8월 회사채 800억원, 10월 은행대출 3110억원) △2026년 3650억원(1월 은행대출 1300억원, 3월 은행대출 750억원, 8월 회사채 1600억원)이다.

회사채와 은행 담보대출 및 고정·변동금리 비중을 적정하게 배분해서 관리 중이다. 롯데리츠는 올해 금리 하락이 예상됨에 따라 기존 고금리에 받았던 차입금을 저금리로 리파이낸싱하는 데 주력할 예정이다.

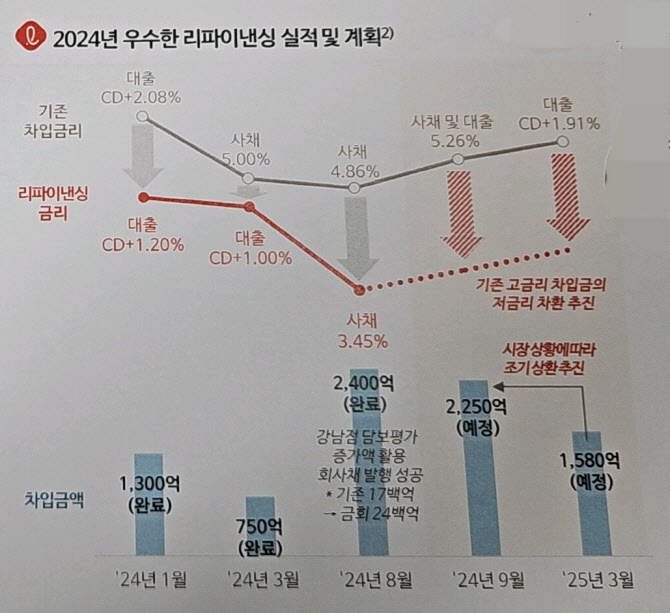

올해 1월, 3월, 8월에는 총 4450억원을 저금리로 리파이낸싱하는 데 성공했다. 예컨대 지난 1월에는 1300억원에 대해서 ‘양도성예금증서(CD)+2.08%’인 금리를 ‘CD+1.20%’로 차환했다. 지난 3월에는 750억원에 대해 ‘5%’인 금리를 ‘CD+1.0%’로 차환했다.

|

이로써 롯데리츠는 조달금리가 50~500베이시스포인트(bp, 1bp=0.01%포인트) 하락하고, 매년 임대료가 인상(3월 및 10월)됨에 따라 이자비용을 절감하고 배당금을 회복하는 데 집중할 계획이다.

또한 시장 상황에 따라서 기존 차입금의 조기상환을 추진한다. 올해 9월에는 2250억원(은행대출 1000억원 및 회사채 1250억원)의 만기가 예정돼 있으며, 내년 3월에는 1580억원 은행대출(조기상환 및 저금리 차환 추진)이 예정돼 있다.

롯데리츠는 담보인정비율(LTV)도 낮아져 재무 안정성을 확보했다. 최초매입가 기준(자산가치 2조3000억원) LTV는 49.5%였지만 담보감정가 기준(평가액 2조8000억원)으로는 40.1%로 하락했다.

담보감정가는 탁상감정가 기준으로, 향후 정식 감정평가시 변동될 수 있다. 탁상감정은 현장 방문 없이 문서와 온라인 자료를 기반으로 부동산 가치를 추정하는 방식이라서 비교적 짧은 시간에 수행할 수 있지만 현장 감정 대비 신뢰성에 다소 제한이 있다.

롯데리츠는 현재 근저당권을 설정하지 않은 자산이 2건 있다. 광주 백화점과 대구 아울렛·마트며 자산가치는 3000억원 이상 된다. LTV 50%를 가정할 경우 이들 자산에서 1500억원 정도 추가 자금조달이 가능하다.

롯데리츠는 올해 오피스, 호텔 섹터 투자를 확대하고 중장기적으로 롯데물산과 개발사업 등 협업을 강화해서 기존에 리테일에 편중된 포트폴리오를 다각화할 예정이다.

또한 롯데리츠는 이달 말 ‘L7 호텔 강남타워’ 투자 완료(클로징)를 목표로 삼고 있다. 이 건물은 서울지하철 2호선·신분당선 환승역 선릉역에서 걸어서 3분 거리에 위치해있다.

강남권역(GBD) 핵심 입지인 테헤란로에 있으며 오피스, 호텔(4성급), 리테일 운영이 모두 가능한 복합시설이다. 지하 6층~지상 27층, 연면적 3만3584㎡ 규모며 지난 2017년 11월 준공됐다.

◇ 삼성FN리츠, 이달 1259억 신규자산 ‘판교사옥’ 편입

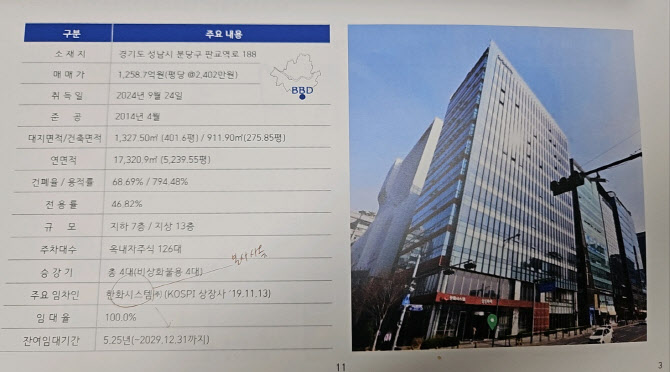

삼성FN리츠는 강남구 테헤란로 대치타워, 중구 세종대로 에스원빌딩을 기초자산으로 갖고 있는 상장 리츠다. 이달 내로 ‘판교사옥’을 편입하기 위해 유상증자 등 절차를 진행하고 있다.

|

지하 7층~지상 13층, 연면적 1만7320.9㎡ 규모며 한화시스템이 연구 및 사무실로 100% 임차하고 있다. 매매가격은 1258억7000만원(3.3㎡당 2402만원)이다. 잔여 임대기간은 2029년 12월 31일까지 5년 3개월 정도 남았다.

삼성FN리츠의 주요 주주는 삼성생명(지분율 19.5%), 삼성화재(지분율 18.7%)며 이 지분율은 유상증자 후에도 유지된다. 또한 판교사옥 편입 및 자금조달이 완료된 후에는 삼성FN리츠의 운용자산 규모가 8783억원이 된다.

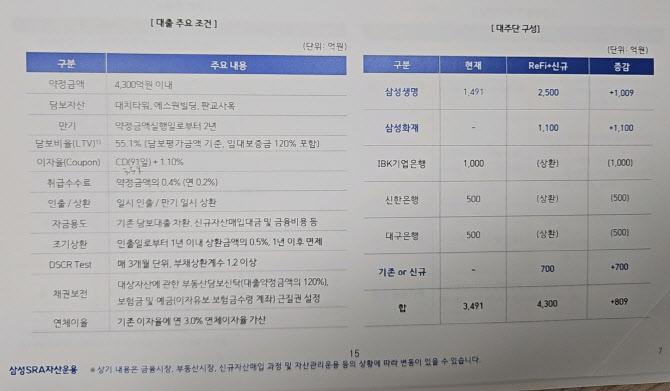

삼성FN리츠는 단일 리츠구조로 신규 자산인 판교사옥을 편입할 경우 기존 운용자산인 대치타워, 에스원빌딩까지 담보에 편입해서 4300억원을 조달할 예정이다. 판교사옥, 대치타워, 에스원빌딩을 담보로 4300억원 대출을 받는 것.

4300억원은 기존 ‘담보대출 3491억원을 리파이낸싱한 것’과 ‘신규 담보대출 809억원’을 합친 금액이다. LTV는 55.1% 수준이다.

삼성FN리츠는 이 중 판교사옥 매입을 위한 자금(보증금 제외)으로 선순위 담보대출 722억원을 사용할 계획이다. 또한 유상증자(자기자본)로 655억원을 조달한다.

즉 선순위 담보대출 722억원, 유상증자(자기자본) 655억원, 임대보증금 28억원을 합치면 총 조달금액은 1405억원이 된다. 이를 통해 부동산 매입금액(1259억원), 취득 부대비용(73억원), 금융비용(11억원), 운용자금 등(62억원)을 충당한다.

|

금융투자협회 채권정보센터에 따르면 CD 91일물 금리는 5일 기준 3.5% 정도다. 즉 CD금리+1.10%p는 4.6%다. 만기는 대출 약정금액 실행일로부터 2년이다.

삼성리츠는 판교사옥 편입 후에도 부채상환비율(DSCR)이 최소 1.47로 이자지급 여력이 충분할 것으로 예상된다.

DSCR은 금융기관이 대출해 줄 때 돈을 빌린 사람(차주)이 제때 갚을 능력이 있는지 검증하는 수치다. 누적 DSCR이 최소 1.3~1.4배 정도는 나와야 차입금 상환이 안정적이라고 판단한다.

반면 DSCR이 1을 밑돌면 원리금 상환 전의 현금흐름 만으로는 원리금을 상환할 수 없는 상태를 의미한다.

삼성리츠의 연 이자율(올인코스트 기준)은 △처음 2년간(올해 9월~2026년 9월) 연 4.9% △리파이낸싱 후 3년간(2026년 9월~2029년 9월) 연 4%를 가정한다.

![정우성 측 문가비子, 친자 맞아…아버지로 최선 다할 것[전문]](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112400086t.jpg)

![내 여자친구가 사람을 먹는다…알고 보니 나도 괴물?[툰터뷰]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112400261t.jpg)

![지연·황재균 재산분할 이혼…함께살던 롯데월드타워 집은? [누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112400039t.jpg)

![금고 도난범, 아직 시간은 남아있다...구하라 5주기 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112400005t.jpg)