그러나 요즘에는 이런 분위기가 자취를 감췄다. 도리어 가파르게 오른 대출 금리 여파에 인수금융 비중을 줄이고, 소화 가능한 수준에서 자금 계획을 짜고 인수에 나서는 이른바 ‘겸손한 거래’가 뜨고 있다. 시장 전망이 좀처럼 나아지지 않는 상황에서 합리적인 투자 전략을 펼치겠다는 것이다.

|

금융정보업체 딜로직에 따르면 이달 15일까지 국내외 경영참여형 사모펀드(PEF) 운용사들의 인수 규모는 약 3000억 달러(402조원)로 집계됐다. 천문학적인 거래 규모에 놀랄 법도 한데, 지난해와 비교해 절반도 안 된다는 수준임을 확인하며 또 한 번 놀라게 된다.

가파르게 오른 인수금융 금리에 부담을 느낀 운용사들이 자체 펀드를 통해서만 M&A를 추진하거나 금융권 차입을 줄이면서 일어난 결과라는 게 시장의 분석이다. 로이터통신도 비은행 대출 기관인 ‘아레스 캐피탈(Ares Capital)’의 평균 대출 규모와 총대출이 전년 동기 대비 60% 감소했다는 점을 예로 들면서 자본 시장 내 차입 비중이 줄고 있다는 분석을 내놨다.

현재 글로벌 자본시장에서 추정하는 PEF 운용사들의 드라이파우더(펀드 내 미소진 금액)는 1조1000억달러(1476조원)에 달한다. 금리 부담만 해결된다면 운용사들의 드라이파우더를 기반으로 큰 장이 열릴 가능성도 무시할 수 없다. 그러나 운용사들은 무리한 베팅보다 적절한 투자 시기가 올 때까지 드라이파우더를 쓰지 않을 것이라는 평가가 지배적이다.

상황이 이렇자 자본시장에서 겸손한 거래가 주목받는 모습이다. 겸손한 거래란 자체 보유 자금에 무리하지 않는 수준의 인수금융을 더해 투자에 나서는 전략을 말한다.

미국에서는 자산운용규모(AUM) 5100억 달러의 PEF 운용사인 KKR(콜버그크래비츠로버츠)가 출판사인 사이먼앤드슈스터(Simon & Schuster)를 16억 달러에 인수하고, GTCR 캐피탈이 ADT 소방·보안 부문을 16억 달러에 인수한 사례가 대표적이다.

|

이러한 분위기는 비단 원매자 쪽에서만 있는 흐름은 아니다. 적절한 시기에 매각해야 하는 쪽도 공통으로 인식하는 분위기다. 매각 측도 엑시트(자금회수) 타이밍이 왔을 때 합리적인 밸류에이션(기업가치)으로 세일즈에 나서려는 움직임이 커지는 상황이다.

한 PEF 운용사 관계자는 “분위기 자체가 서로 사겠다는 다자구도로 흐르지 않는데다, 자칫 조금의 수익을 얹기 위해 무리했다가 판 자체가 엎어질수 있다는 우려도 한 몫하고 있다”고 말했다.

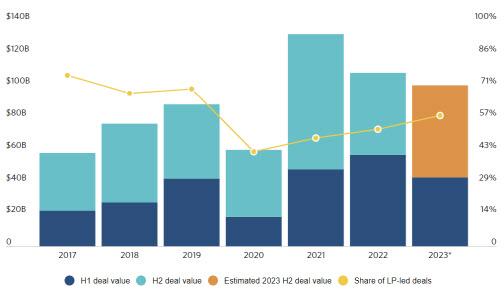

자본시장에서는 이 여세를 몰아 세컨더리(Secondary Deal·투자 지분을 사들이는 전략)에 대한 관심도 덩달아 커지고 있다. 세컨더리란 PEF 운용사나 벤처캐피탈(VC)들이 투자한 지분을 사들이는 투자수법을 말한다. 앞선 투자자는 원하는 시기에 투자금을 회수할 수 있고, 후속 투자자는 검증된 회사 지분에 투자할 수 있다는 게 장점으로 꼽힌다.

세컨더리 수요가 늘어날 것이란 분석의 기저에는 원매자와 매각 양쪽 모두 가려운 부분을 긁어 줄 수 있다는 기대가 깔렸다. 매각 측은 엑시트가 불확실한 상황에서 세컨더리를 통해 적절한 시기에 매각을 시도할 수 있고, 원매자 쪽에서는 투자가 일정부분 진행된 알짜 자산을 찜할 수 있다는 계산에서다.

운용사들이 세컨더리에 남다른 의지를 보이기 시작한 것도 결국 어려운 상황 타개에 초점을 맞추고 있다는 분석이다. 한 자본시장 관계자는 “리스크를 줄일 수 있다는 점에 집중한다면 결국 세컨더리에 대한 수요는 커질 수 밖에 없다”며 “올해 하반기는 리스크 헷지(회피) 형태의 투자가 각광받을 것”이라고 말했다.

!['갓 튀긴 라면' 역대급 맛이라는데…'신라면의 고향' 가보니[르포]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200326t.jpg)