|

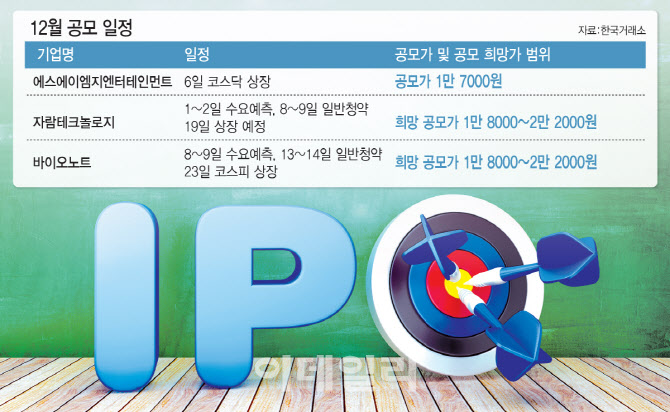

4일 마켓포인트에 따르면 이달 증시 입성을 계획하고 있는 기업은 바이오노트, 에스에이엠지엔터테인먼트, 자람테크놀로지 등 총 3곳이다.

바이오노트는 올해 IPO 시장의 마지막 조단위 대어(大漁)로 주목받고 있다. 연내 코스피 상장을 목표로 오는 8~9일 기관투자자 대상 수요예측을 진행한 뒤 공모가를 확정한다. 13~14일 일반 공모주 청약을 거쳐 오는 22일 코스피에 상장될 예정이다. 공모 예정주식수는 총 1300만주, 희망 공모가 범위는 1만8000원~2만2000원으로 공모 금액은 2340억~2860억원이다. 공모가 기준 시가총액은 1조8712억~2조2870억원이다.

바이오노트는 사람과 동물용 진단 검사 제품을 개발하는 회사다. 코로나19 팬데믹(세계적 대유행)으로 급격하게 몸집이 커졌다. 2019년 400억원에 불과했던 매출액은 지난해 6223억원으로 급증했다. 올해 3분기 기준 누적 매출액은 4470억원에 이른다.

관계사인 에스디바이오센서(137310)에 코로나19 진단키트용 반제품을 납품한 게 폭풍 성장의 배경으로 꼽힌다. 바이오노트의 사업보고서에 따르면 전체 매출 비중 가운데 에스디바이오센서가 차지하는 비중은 지난해 81.2%, 올해 3분기 기준 79.91%로 의존도가 절대적이다. 바이오노트의 최대주주는 에스디바이오센서 최대주주인 조영식 회장으로 지분율은 54.20%에 달한다. 조 회장은 에스디바이오센서의 지분도 31.60% 보유하고 있다. 바이오노트는 에스디바이오센서의 지분율이 23.90%인 2대주주다. ‘조 회장→바이오노트→에스디바이오센서’의 지분구조인 셈이다. 바이오노트는 에스디바이오센서를 관계사로 분류하고 있지만, 금융투자업계에서는 바이오노트가 상장하게 되면 양측의 기업가치가 중복계산되는 ‘더블카운팅’ 문제가 발생할 수 있다는 지적이 나온다.

코로나19 대유행이 정점을 찍은 것도 상장의 변수가 될 전망이다. 최근 코로나19 수리모델링 태스크포스(TF)에서 발간한 ‘코로나19 유행예측’ 보고서에 따르면 수리학 연구팀들은 감소폭은 차이를 보이지만 모두 유행 규모가 줄어들 것이라고 예상했다. 코로나19 팬데믹이 누그러들 경우 바이오노트의 실적 감소가 불가피하다.

기관들이 부정적으로 여기는 구주 매출이 전체 공모 주식의 20%를 차지하고 있는 점도 IPO 흥행에 악영향을 미칠 것으로 보인다. 바이오노트는 수요예측 기간까지 신제품 판로개척, 해외 시장지배력 기반 중장기 성장계획 등 기업 역량과 가치를 시장 알리겠다는 입장이다.

◇“우량주 싼데 굳이 공모주를?”

팹리스 비메모리 시스템 반도체 설계 전문기업인 자람테크놀로지는 지난 1~2일 기관 수요예측을 진행한 후 조만간 공모가를 확정한다. 오는 8~9일 일반청약을 거쳐 이달 19일 코스닥 시장에 상장할 예정이다. 공모가 희망범위는 1만8000~2만2000원, 공모가 상단 기준 공모금액은 220억원이다. 총 공모주식수는 100만주 가운데 신주모집이 90만주, 구주매출은 10만주다. 자람테크놀로지는 지난 10월 공모 일정을 철회했다가 다시 재개하면서, 공모가를 희망밴드 상단 기준 20% 하향 조정하고, 구주매출 비중도 20만주에서 10만주로 줄였다. 전체주식수(616만9830주)에서 유통가능 주식수가 차지하는 비중은 25.1%(154만8363주)다. 상장 후 유통가능 물량도 적은 편이다.

에스에이엠지엔터테인먼트는 오는 6일 코스닥시장에 상장한다. 에스에이엠지엔터테인먼트는 2000년 설립된 1세대 애니메이션기업이다. 애니메이션 기획 및 제작, 캐릭터 라이선싱 및 머천다이징(MD), 글로벌 배급사업을 펼치고 있다. 공모가는 1만7000원으로 원하던 최대 희망가격보다 36.3% 낮췄다. 금리상승 기조로 기관 투자자들이 적자 업체로 간주되는 특례상장 기업을 기피하는 현상이 나타나면서 수요예측에서 저조한 성적표를 받았기 때문이다.

IB업계 관계자는 “증시 침체로 주가가 급락한 알짜기업들이 널려있는 상황에서 리스크를 감수하고 공모주 투자에 모여들 유인이 없어 보인다”면서 “미국 중앙은행이 금리인상 속도도절 가능성을 시사했지만, 이미 금리 자체가 높을 뿐만 아니라 경기침체 우려도 크기 때문에 내년 1분기까지는 IPO 시장이 부진을 겪을 것”이라고 말했다.

![“신혼인 딸 부부가 비행기 탔는데”…통곡으로 가득 찬 무안공항[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122900506t.jpg)

![남편의 짐에서 발견된 청첩장 초혼 아냐 어떡하죠[양친소]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122900017t.jpg)