| 마켓 인 | 이 기사는 11월 29일 13시 54분 프리미엄 Market & Company 정보서비스 `마켓 인`에 출고된 기사입니다. |

[이데일리 이정훈 기자] 3월 결산법인인 증권사들의 올 2분기(7~9월)는 시장금리가 급락하면서 자산 운용에서는 물론이고 자금 조달 측면에서도 기분좋은 시기였다.

금융당국의 콜머니 규제가 시작되면서 안정적 자금 운용에 무게를 두면서도 일부에서는 금리 급락을 틈타 여전히 값싸고 편한 콜머니를 활용해 수익률이 높은 국고채 등을 사서 이익을 내는 `갭핑(gapping) 거래`에도 나섰다. 안정성과 수익성 사이의 균형 찾기에 고민하는 모습이다.

◇ 대형 증권사 콜머니 3분기만에 증가

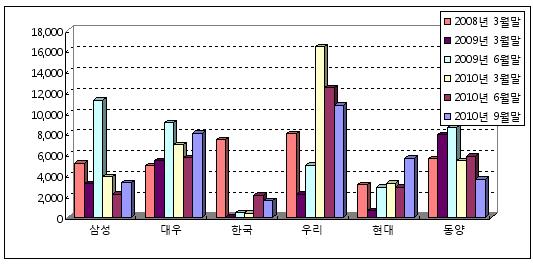

29일 금융감독원에 따르면 삼성증권(016360), 대우증권(006800), 한국투자증권, 우리투자증권(005940), 현대증권(003450), 동양종금증권(003470) 등 6대 증권사의 9월말 콜머니 잔액이 총 3조3083억원으로, 6월말 3조1267억원보다 1800억원 이상 늘어났다.

|

지난해 6월말 3조7335억원으로 정점을 찍었던 콜머니 잔액은 올 3월말 3조6442억원, 6월말 3조1267억원으로 차츰 줄었지만, 3분기만에 다시 증가세로 돌아선 것. 증권사별로는 대우증권이 전분기 5700억원에서 2분기말 8066억원으로 크게 증가한 것을 비롯해 현대증권이 2900억원에서 5687억원으로, 삼성증권이 2192억원에서 3316억원으로 늘어났다.

|

반면 콜머니 잔액이 가장 많은 우리투자증권은 1조2477억원에서 1조780억원으로 다소 줄었고, 한국투자증권(2110억원→1600억원)과 동양종금증권(5888억원→3634억원)도 줄어들었다.

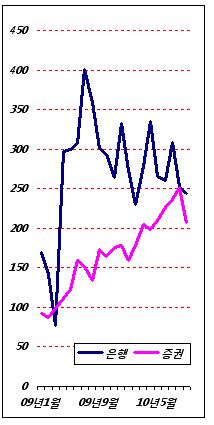

콜머니가 늘어난 대형 증권사 자금 담당자는 "반기말이라는 시기적인 특성으로 채권 등 운용포지션이나 일시적 출금 등 자금 수요가 몰린 탓"이라며 "평잔 기준으로는 큰 차이가 없었다"고 설명했다. 실제 한국은행이 집계한 월별 증권사 콜머니 거래액은 9월부터 뚜렷하게 꺾이고 있다.

다만 2분기 3개월간 3.86%였던 국고채 3년 금리가 3.32%까지 50bp 이상 급락하면서 일부에서는 싼 값의 콜 차입으로 높은 금리의 국고채, 통안채 등을 사담아 이익을 내기도 한 것으로 알려지고 있다. 실제 한 증권사 자금부장은 "상당수 증권사들이 이미 자체적으로 자기자본대비 30~50% 수준에서 콜머니를 관리하고 있었는데, 감독당국이 100%로 규제하면서 오히려 이 수준까지 늘릴 수 있는 면죄부를 받았다고도 할 수 있다"며 일부 이런 거래가 늘어날 유인이 있다고 설명했다.

◇ "안정 우위..수익과 균형찾기"

그렇지만 일부 중소형사를 제외한 대부분 대형 증권사들은 자기자본대비 콜머니를 50% 안팎에서 안정적으로 운용하고 있는 상황이다. 한 대형 증권사 자금파트장은 "자체적으로 35~40% 정도로 콜머니를 가져가고 있다"며 "경쟁사들에 비해서 높지 않아 더 늘릴 여지는 있지만, 증권업 특성상 머니 포지션이 중요하며 단기자금시장이 언제 급격하게 냉각될지 몰라 무리하게 50% 이상 가져갈 생각도 없다"고 말했다.

당장 자금 수요가 많지 않아 콜머니를 늘리지 않고 있다는 쪽도 있었다. 다른 대형 증권사 자금부장은 "자금부서에서 콜머니 차입을 50%까지 늘릴테니 영업부서에서 돈을 쓰라고 할 순 없는 것 아니냐"며 "신사업이나 새로운 투자대안이 보여야 콜이든 다른 수단이든 써서 조달을 할텐데 그런 수요가 많지 않다"고도 했다.

다만 여전히 저금리 상황이 지속되고 있어 안정적인 자금 조달은 물론이고 저리(低利)에 편리함까지 갖춘 콜 차입을 통해 수익성 향상에 대한 고민도 함께 하고 있는 모습이다. 한 증권사 관계자는 "위험을 무작정 낮춘다고 좋은 건 아니다"고 전제한 뒤 "여전히 콜은 값싸고 가장 편한 자금 조달 수단인데, 이를 적절히 활용해 자본 효율성을 높이는 것을 고민 중"이라며 시장 상황에 따라 탄력적으로 운용할 뜻을 비쳤다.

▶ 관련기사 ◀

☞`판매 5분만에 500억`..부자들, 랩에 뭉칫돈

![천만원으로 매달 300만원 통장에... 벼랑끝 40대 가장의 '대반전'[주톡피아]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031001803t.jpg)