|

한 임상 CRO 기업 고위 임원은 “글로벌 CRO들이 갈수록 비임상과 CMC(생산공정) 등 신약 개발 전주기에 걸쳐 서비스를 제공하는 추세다. 시네오스는 바이오텍 임상시험만 주로 하고 있어 매출이 지속적으로 성장하려면 새 동력이 절실한 상황”이라며 “팬데믹 전 시네오스가 다른 대형 CRO와 합병한다는 소문이 있었는데, 코로나가 터지면서 딜 중단 후 LSK 인수를 추진하게 됐다는 이야기도 나온다”고 말했다.

◇영토 확장 나서는 글로벌 CRO

인수합병(M&A) 바람으로 인한 글로벌 CRO 산업 지형 변화는 어제오늘 일이 아니다. 앞서 지난 2021년 2월 글로벌 CRO 업계 7위인 아이콘은 업계 5위인 PRA를 120억 달러에 인수했다. 같은 해 4월에는 글로벌 1위 진단 전문 업체 써모피셔가 174억 달러에 글로벌 CRO 3위 기업 PPD를, 7월에는 글로벌 투자 은행 골드만삭스가 글로벌 8위 CRO 기업 파렉셀 지분을 85억 달러에 인수하겠다고 발표했다.

CRO 업계에선 M&A가 성장에 있어 필수적인 부분이라고 본다. 임상시험 단계가 높아질수록 다국가 임상을 시행하는 경우가 대부분이기 때문에 결국은 각 국가마다 임상을 책임질 조직을 둬야 한다는 것이다.

CRO 업계 관계자는 “CRO 입장에서는 대형화로 가는 과정들을 M&A라는 형태로 이루는 것이 가장 검증받은 방법이긴 하다”며 “비임상이나 동물시험, 1상까지는 단일 기관에서 진행해도 되지만 후기 임상은 참여 병원들이 많아진다. 또 최근엔 바이오텍이 투자를 활발히 하면서 초기부터 단일 국가가 아닌 다기관으로 진행되는 경우가 많다”고 말했다. 실제 전 세계 글로벌 CRO는 1000개 이상으로 추산되며 지난 2021년 기준 상위 10개 기업이 전체 시장의 약 60.1%를 점유하고 있는 상황이다.

M&A를 통해 전문성을 확보하기 위한 것이란 해석도 있다. 최근에는 CRO들이 임상 대행을 넘어 신약개발 전주기에 대한 서비스를 제공하는 쪽으로 진화하는 추세다. 약물 개발을 원스톱으로 할 수 있는 ‘위탁연구개발생산기관(CRDMO)’로 사업을 확장하려는 전략을 추구하는 곳이 많아지는 만큼, 부족한 부분은 M&A를 통해 채워넣는 방식을 택한다는 것이다.

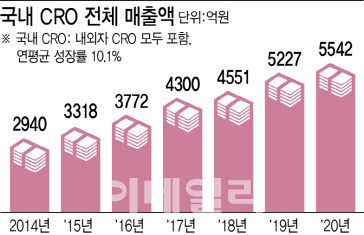

◇국내 CRO, M&A 없이도 최대 실적

반면 국내 CRO 업체들은 ‘각자도생’ 속 최대 실적을 거두고 있다. 국내 1위 CRO 기업인 씨엔알리서치는 지난해 매출 485억원으로 전년 대비 12.3% 늘어 역대 최대치를 기록했다. 영업이익은 19% 감소했지만 당기순이익은 흑자전환했다. 신규 수주와 수주 잔고 증가에 따른 매출이 증가했다는 설명이다. 생동성 시험을 주 사업으로 하는 바이오인프라도 지난해 매출액 355억원을 기록, 사상 최대 실적을 나타냈다. 영업이익은 지난해 62억원을 기록했다. 식품의약품안전처가 동등성 시험 의무 대상을 계속 확대하면서 생동성 시험 의뢰가 집중됐기 때문이다.

최대 실적 배경으로는 토종 CRO에 대한 인식 변화와 국내 제약·바이오 기업 임상 규모 확대 등이 꼽힌다. 인지도가 높은 글로벌 CRO만 고집하는 것에서 벗어나 국내 CRO 경쟁력도 인정하는 분위기라는 게 업계 의견이다. 또 고환율로 해외에 의뢰하던 임상을 국내에서 진행하려는 업체가 늘어난 것도 호재다.

코로나19 팬데믹 이후 임상시험 건수가 급증한 영향도 있다. 식품의약품안전처에 따르면 2018년 712건이었던 국내 임상시험 승인 건수는 지난해 1350건으로 두 배 가까이 늘었다. 증시에 입성한 CRO들이 공격적으로 영업에 나섰기 때문이란 분석도 있다. 2020년부터 에이디엠코리아(187660) 씨엔알리서치(359090) 바이오인프라(199730)가 줄줄이 상장했다.

한 CRO 기업 임원은 “해외 임상을 하는 국내 제약, 바이오 기업이 늘었고 이를 국내 CRO에 위탁하는 경우도 늘었다”며 “임상 시험에 대한 정부 규제도 강화되면서 투입되는 인력이 늘어나고 있다. 체감상 임상 자체에 들어가는 비용이 5년 새 2배 가까이 늘어난 것 같다”고 했다.

![변심한 애인, 그 끝은 ‘파국'…8세 아들 앗아간 현관문 앞 그림자[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112800001t.jpg)