부동산 시장으로 스며들었던 돈은 흔적없이 증발했고 남은 것은 버블의 막차를 탔던 집주인들의 비명과 모기지 관련상품에 투자했다 문을 닫은 금융회사들의 잔해더미 정도다.

2년의 시간은 글로벌 부동산 시장의 거품을 제거하기에 충분했는가. 2007년 이래 자산시장내 대표적인 루저(Looser)로 분류돼 왔던 부동산 시장은 회복의 전기를 마련할 것인가.

◇ 이보다 나쁠 순 없다

미국 부동산 만큼 처참하게 무너진 자산도 없다. 20대 주요 도시의 주택가격을 보여주는 S&P-케이스쉴러 지수는 2006년 고점 대비 32% 하락했다. 지난 3년 사이 미국 주택시장에서 증발한 돈만 5조9000억달러에 달한다. 상업용 부동산시장은 더 처참하다. 무디스에 따르면 미국의 상업용 부동산 가격은 2006년 대비 42.9% 떨어졌다.

영국도 사정은 마찬가지다. 지난 4월이후 주택 급락세가 주춤해졌지만 전년 수준을 회복하기엔 턱없이 부족하다. 스페인 역시 최근 2년간 전국 부동산 중개업소의 80%인 12만곳이 문을 닫을 정도로 시련을 겪고 있다. 국영업체 두바이 월드의 부도위기로 사상누각이 된 두바이 부동산 시장도 예외가 아니다.

◇ 곳곳에 뇌관.."위기 재연된다" 경고음

|

특히 서브프라임 모기지에서 시작된 부실은 이제 신용등급이 높은 프라임 모기지로 옮겨붙을 태세다. 11월 현재 미국 프라임 모기지의 60일 이상 악성 연체건수는 1년전의 2배를 웃도는 83만8000건에 달하고 있다.

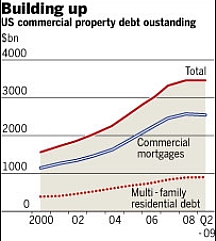

무엇보다 호텔과 상가 오피스 등 상업용 부동산 시장은 언제 터질지 모르는 시한폭탄이다. 두바이월드 사태는 전 세계 상업용 부동산 붕괴의 전주곡에 불과하다는 이야기가 나올 정도다. 향후 3~5년내 미국과 유럽의 상업용 모기지 만기가 몰려 있다는 점도 부담으로 작용하고 있다. 향후 5년간 미국의 상업용 모기지 만기 도래규모는 1조6000억달러에 달한다. 유럽 역시 2010년 1040억달러, 2011년 1540억달러, 2012년 1640억달러의 상업용 모기지의 만기가 도래한다.

중국 부동산 시장도 잠재 위협요소 가운데 하나다. 지난달 중국 70개 주요도시의 부동사 가격은 5.7% 상승해 16개월만에 가장 큰 폭으로 올랐다. 미국의 경제전문지 `포브스`가 7대 버블의 2번째로 꼽을 만큼 중국 부동산 시장의 거품은 심각한 상황이다.

이달들어 중국 당국이 본격적인 규제에 나섰지만 투기붐이 쉽게 가라앉을지는 미지수다. 자칫 중국 부동산 시장이 연착륙에 실패해 버블 붕괴 수순으로 접어들 경우 중국 시장에 대한 의존도가 높아진 아시아 수출국에 심각한 타격을 가할 것으로 우려되고 있다.

![러시아가 누리호 엔진 줬다?”...왜곡된 쇼츠에 가려진 한국형 발사체의 진실[팩트체크]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/03/PS26031301228t.jpg)