|

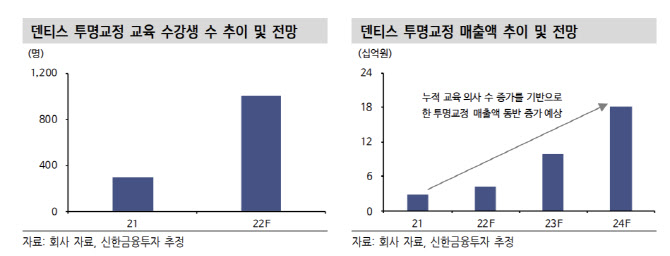

22일 금융투자업계에 따르면, 덴티스의 투명교정 매출액은 올해 42억원, 내년 98억원, 2024년 180억원 순으로 증가할 전망이다. 고마진의 투명교정 사업 고성장에 힘입어 전체 영업이익은 지난해 1억원, 올해 145억원, 내년 243억원, 2024년 362억원 순으로 급증할 것이란 분석이다.

시장조사기관 ‘비즈윗 리서치앤컨설팅’(Bizwit Research & Consulting)에 따르면, 국내 투명시장 규모는 지난해 350억원 내외로 추정된다. 국내 전체 투명교정 시술 숫자로는 1만7000례 정도다.

투명교정은 브라켓과 철사를 사용하는 보철방식의 치아교정과 달리, 투명한 마우스피스 같은 장치를 이용하는 치아교정법이다. 투명교정은 발치교정과 같은 심각한 경우가 아니라면 기존 보철교정을 대체할 수 있다.

임플란트 후발주자 덴티스, 투명교정에서 두각

투명교정은 미국 ‘인비저라인’(Invisalign)이 2000년대 초반 세계 최초로 출시했다. 이 회사는 현재 글로벌 투명 교정 시장의 90%를 독차지하고 있다. 글로벌 전체 투명 교정시장은 현재 5조원 내외로 추정되며, 이 가운데 4조5000억원 가량이 인비저라인(Invisalign) 매출이다. 국내에서도 지난해 투명교정 시장의 전체 매출 350억원 가운데, 300억원 가량이 인비저라인 차지였다.

글로벌 투명교정 시장은 급성장 중이다. 비즈윗 리서치앤컨설팅은 오는 2025년 글로벌 투명교정 시장 규모가 8조2000억원 규모로 현재보다 60% 이상 성장할 것으로 전망했다. 대한투자무역진흥공사(코트라)는 최근 해외시장리포트를 통해 중국의 투명 교정 시장 규모는 두드러진 성장세를 보이고 있다고 진단했다. 중국 중산산업연구원에 따르면, 중국교정 시장 규모는 2016년 41억달러(5조7798억원)에서 2020년 79억달러(11조원)로 성장했다.

투명교정 시장이 임플란트 업계 미래 먹거리로 급부상하면서 국내 기업들의 시장 진출도 확산됐다. 하지만 임플란트 부문을 제외한 국내 투명교정 시장만 떼어놓고 보면 업계 순위 파괴가 나타나고 있다.

국내 업체들이 지난해 올린 투명교정 전체 매출액은 50억원이다. 이 매출의 60%를 차지한 기업은 덴티스다. 국내 임플란트 매출액 상위 기업은 오스템임플란트, 덴티움, 네오바이오텍, 디오, 메가젠임플란트 순이다. 임플란트 시장과 달리 투명교정 시장에선 전혀 다른 경쟁 상황이 벌어지고 있단 얘기다.

투명교정 S/W 기술 ‘독보적’

덴티스가 국내 내로라하는 임플란트 매출 상위 업체를 제치고 투명교정 시장 1위를 보이는 데는 이유가 있다. 투명교정이 바로 하드웨어 중심의 장치산업이 아닌, 소프트웨어 산업이기 때문이다.

덴티스 관계자는 “투명교정은 소프트웨어가 제품력을 좌지우지한다”면서 “엄청난 양의 투명교정 데이터를 통해 교정 메커니즘을 소프트웨어로 풀어내야 한다. 임플란트 기업들이 IT아웃소싱으로 정교한 투명교정 소프트웨어를 만들어낼 수 없는 이유”라고 설명했다.

|

글로벌 전역에서 투명교정 자체 소프트웨어를 보유한 곳은 인비저라인과 덴티스 정도다. 후발주자들은 치과용 3D 캐드 프로그램인 이탈리아 ‘마에스트로’, 덴마크 ‘3Shape’를 기반에 두고 투명교정 소프트웨어 제작에 나서고 있는 실정이다. 당연히 이들 소프트웨어는 투명교정 데이터 부재로 경쟁력이 떨어진다는 평가다.

덴티스는 지난 2020년 디지털 솔루션 소프트웨어 회사 디오코와 디지털 치의학 솔루션 회사 티에니스 지분을 각각 51%, 62%를 취득했다. 디오코는 3D 디지털 교정 소프트웨어 관련 원천 기술을 보유한 기업이다. 티에네스는 디지털 임상 서비스를 연구개발하는 회사다. 덴티스는 이 두 회사를 일찌감치 인수하면서 디지털 교정시장에 핵심기술인 소프트웨어 기술을 확보했다. 덴티스의 투명교정과 관련해 뚜렷한 경쟁자를 찾아보기 어려운 이유다. 여기에 덴티스는 지난 7월 연간 최대 4000케이스 규모의 투명교정장치 자동화 생산설비 구축을 완료했다. 그 결과 국내 경쟁사들과의 격차가 더 벌어졌다는 진단이다.

가격·서비스 경쟁력 우수...투명교정 교육생 급증세

덴티스의 투명교정은 앞으로 고속성장이 예고된다. 덴티스의 투명교정 솔루션은 인비저라인 대비 가격이 30% 가량 싸다. 아울러 인비저라인의 투명교정 장치는 셋업부터 제작·배송까지 1~2달 소요되는 반면, 덴티스는 7~10일이면 충분하다.

덴티스 관계자는 “우리가 투명교정 서비스를 출시할 때 제품력, 가격, 제작·배송 기간 등에서 인비저라인을 기준점으로 삼았다”면서 “인비저라인보다 가성비 좋으면서 뛰어난 품질을 보여야만 글로벌 경쟁력을 가질 수 있다고 판단했기 때문”이라고 밝혔다.

|

덴티스의 투명교정 사업은 장기간 고성장할 것이란 전망이다. 국내 11개 치과대학 11개 중 6곳이 덴티스의 투명교정 솔루션을 등록한 상황이다. 덴티스에서 투명교정 교육을 받은 치과의사는 지난 6월 말 기준 450명에 이른다. 신규 교육생은 매월 50~60명씩 증가하고 있어 연내 1000명 돌파가 유력하다. 향후 덴티스 투명교정 매출액이 폭발적으로 증가할 것이란 전망이 나오는 배경이다. 덴티스가 연내 유럽 CE 인증 획득이 유력하다는 점도 실적 기대치를 높이는 요인이다.

![“덩치 큰 남성 지나갈 땐”…아파트 불 지른 뒤 주민 ‘칼부림' 악몽[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031000001t.jpg)