|

앞서 지난 3월 14일 디오는 세심 외 1인(서울리거)은 디오홀딩스 외 7인의 보유 주식 417만563주(지분율 26.44%)를 약 2294억원, 주당 5만5000원에 인수한다고 공시했다. 당시 디오의 주가는 3만5000원대를 횡보하고 있었으며, 경영권 프리미엄 57%를 얹어줬다. 추가로 세심은 제3자 배정 유상증자를 통해 신주 241만6146주를 주당 3만1910원, 총 770억원에 확보한다. 코스닥 상장사 서울리거(043710)가 인수하는 지분은 기존 경영진들이 보유하던 전환사채 콜옵션 10만7446주(0.05%)에 불과하다. 따라서 최종적으로 세심이 디오 지분 658만6709주(36.2%)를 총 3064억에 인수하며 최대주주가 됐다.

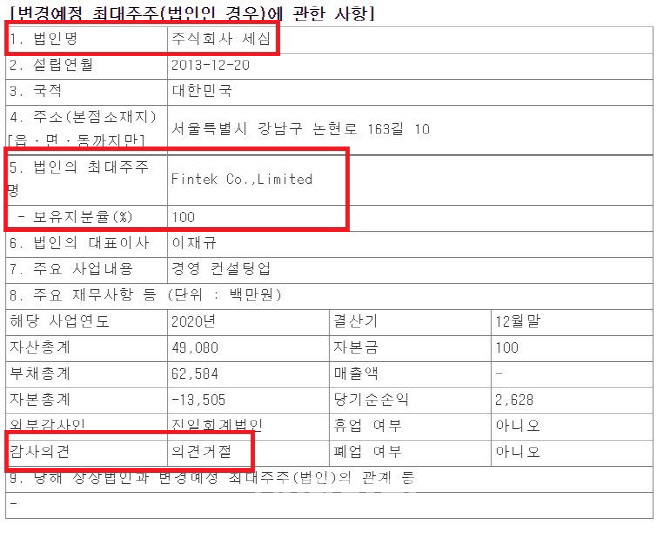

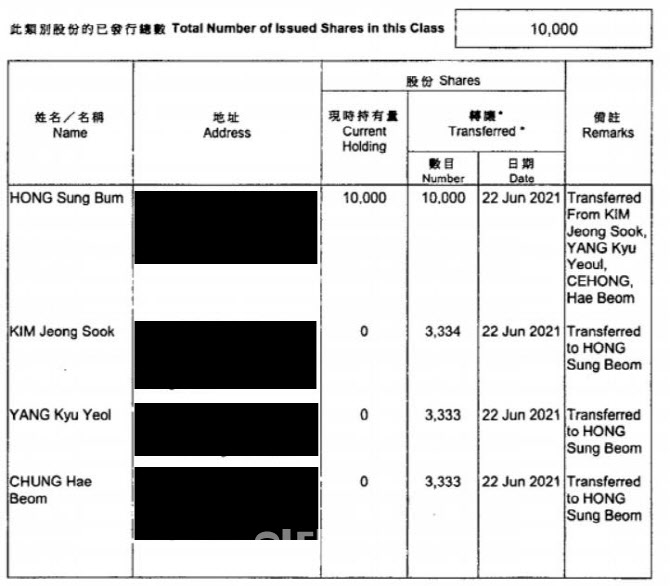

금감원 공시에 따르면 세심은 2013년 12월 20일에 설립됐다. 자본금 1억원으로, 투자목적회사다. 즉 디오 인수를 목적으로 설립된 컨소시엄 법인이 아니다. 지배구조는 홍성범 전 휴젤 창업주이자 상해서울리거미용성형병원 원장이 최정점에 있다. 원래 홍 원장은 2020년까지 본인 명의로 세심의 지분 100%를 보유하고 있었다. 그러다 2021년 홍콩 페이퍼컴퍼니 FINTEK CO., LIMITED 지분 100%를 사들였다. 동시에 같은 해 세심의 최대주주 역시 FINTEK CO., LIMITED 100%로 변경했다. 특이점은 투자목적회사에서 이례적으로 2020년 감사보고서에서 ‘의견거절’이 나온 바 있다.

하지만 언론 보도 및 증권사 리포트는 공시와 달랐다. 세심이 아닌 세심 컨소시엄이 인수하며, 이미 컨소시엄이 구성됐다는 정보가 투자자들에게 쏟아져 나왔다. 조은애 이베스트투자증권 연구원은 3월15일자 리포트를 통해 “양도 대상은 ‘세심 컨소시엄’이다. 세심 컨소시엄은 투자전문회사인 세심과 세심의 관계사인 서울리거(헬스케어), 기타 재무적투자자 등으로 구성돼 있다”고 밝혔다.

컨소시엄이 구성돼 상장사를 인수할 경우 컨소시엄 법인명으로 공시해야 한다. 가장 최근 인수합병이 진행된 휴젤의 경우 변경예정 최대주주로 GS컨소시엄이 공동출자한 컨소시엄 법인명 ‘APHRODITE ACQUISITION HOLDINGS LLC’로 공시됐다. 공시와 다른 내용의 리포트 작성과 관련해 이베스트투자증권 관계자는 “인수 얘기가 나올 당시 디오 측에서 직접 컨소시엄에서 디오를 인수하고 구성됐다고 얘기를 했기 때문에 리포트에 넣을 수 있었다”고 말했다.

거래소는 확인된 계약서상에 세심 외 1인(서울리거) 외에는 없다고 일축했다. 거래소 관계자는 “투자자들에게 투명한 정보를 제공하는 공시는 객관적인 자료를 바탕으로 나가는 거다. 공시를 받을 때 비공개 첨부 문서를 다 확인하고 진행한다. 디오 인수자는 지난 3월 14일 공시 이후 여전히 세심 외 1인이다”며 “컨소시엄이 구성됐다고 IR을 하는 건 거래소가 관여할 수는 없다. 다만 FI가 확정되고 컨소시엄 구성 계약서를 쓰면 그날 정정공시를 해야 한다”고 강조했다.

|

업계에서는 디오의 과도한 주가 하락, 부진한 1분기 실적 발표로 컨소시엄 구성 자체가 난관에 부딪혔을 것으로 전망했다. 최악의 경우 가격 재협상이 진행될 가능성도 제기했다. 올해 1분기 연결 기준 영업이익은 53억원으로 전년 대비 49.1% 줄어들면서 어닝 쇼크를 시현했다. 이날 기준 디오의 주가는 2만5000원대로 내려앉았다. 세심이 인수하기로 한 가격을 지불할 경우 신주 770억원(주당 3만1910원)은 23%, 구주 2294억원(주당 5만5000원)은 무려 111% 프리미엄을 얹어주게 되는 셈이다.

한 대형 벤처캐피탈 대표는 “세계에서 우리나라만 30% 남짓 지분으로 기업을 좌지우지할 수 있기 때문에 경영권 프리미엄이라는 게 존재한다. 그럼에도 불구하고 현재 국내 장이 전반적으로 안 좋은데 디오의 실적까지 부진하면서 주가가 과도하게 떨어졌다. FI 입장에서는 지금 시장에서 디오 주식을 사는 게 이득인데, 무리하게 컨소시엄에 참여하지 않을 것”이라고 분석했다. 이어 “지금 떨어진 주가로 재협상이 진행될 가능성이 높다. 재협상하면 세심이 인수한다는 보장도 없을 것”이라고 덧붙였다.

![결혼 앞둔 예비신부 사망…성폭행 뒤 살해한 그놈 정체는 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031200001t.jpg)