| 마켓in | 이 기사는 10월 14일 09시 45분 프리미엄 Market & Company 정보서비스 `마켓in`에 출고된 기사입니다. |

[이데일리 오상용 기자] 국내외 금융시장의 변동성이 커지는 상황에서 중견기업의 유동성 리스크 대비는 낙제수준에 가까운 것으로 나타났다. 현금창출능력은 약해지고 단기차입 의존도는 높아진 상황에서 보유 현금은 줄어 한바탕 소나기에 떠내려 갈 기업이 적지 않을 것으로 우려됐다.

13일 한국기업평가가 2002년부터 2010년까지 장기신용등급을 부여받은 업체(연도별 129~158개)를 대상으로 표본조사한 결과, 이같은 위험성은 A등급과 BBB등급 업체에 집중됐다. 작년말 한기평의 평가대상 업체는 143곳, 이 가운데 A등급과 BBB등급 구간에 속한 업체는 76곳이다. 표본조사 대상 업체의 절반 가량이 유동성 리스크에 취약해졌다는 조사결과다.

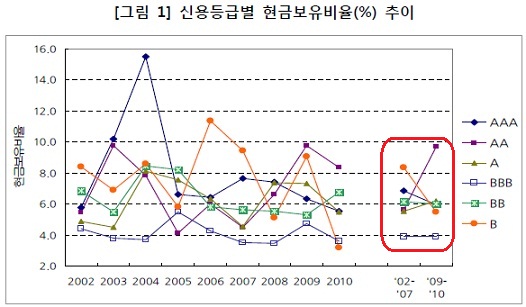

자산대비 얼마나 많은 처분가능 현금성자산(현금+현금성자산+단기금융상품+매도가능증권)을 갖고 있는지를 보여주는 현금보유비율의 경우 AA등급은 미국발 금융위기 이전(2002~2007년) 평균 5.6%에서 위기 이후(2009~2010년) 9.7%로 높아졌다.

▲출처: 한국기업평가 |

반면 A등급은 5.5%에서 6.2%로 높아지는데 그쳤고, BBB등급은 3.9%로 변화가 없었다. 위기에 대비해 상대적으로 더 많은 현금을 축적해 놓아야 할 BBB등급 업체들에게서 별 다른 개선이 없었다는 의미다. 이는 BB등급의 현금보유비율 6%에도 못미친다.

현금창출능력은 대부분의 등급구간에서 약해졌지만 A등급과 BBB등급의 부침이 심했다. 본원적인 현금창출능력을 보여주는 영업활동현금흐름(CF)/매출액 지표의 경우 A등급과 BBB등급은 금융위기전 보다 각각 2.5%p, 1.6%p 하락한 6.4%와 4.6%를 나타냈다. 미국발 금융위기가 발생한지 2년여가 지났지만 대표적인 현금창출력 지표는 위기이전을 회복하기는 커녕 오히려 악화된 것이다.

차입금의존도는 AA등급 업체도 높아졌지만 A등급과 BBB등급에서 더 가파른 오름세를 보였다. AA등급은 위기전 평균 15.7%에서 위기후 16.4%로 높아졌다. 이에 비해 A등급은 25.7%에서 32.1%로, BBB등급은 38.2%에서 41.3%로 상승, 차입금에 대한 의존도가 더 깊어졌다.

황인덕 한국기업평가 실장은 "기업들은 경제상황 변화에 대해 신속하고도 지속적인 모니터링과 사전적인 대비를 게을리 해선 안된다"고 말했다. 그는"국내 업체들은 아직도 경쟁사간 규모경쟁이 한창"이라며 "위기는 상당 부분 지나친 확장 욕구나 나태한 경영에서 온다"고 강조했다.

이어 "기업어음(CP) 등 단기차입금 조달을 확대해 유동성위험과 차환위험을 확대하는 것보다 자금조달을 장기화하고 조달원을 다양화해 조만간 다가올지 모르는 심각한 위기상황에 대비해야 한다"고 조언했다.