이 사업은 시행사 웰스어드바이저스와 현대건설, 마스턴투자운용, 메리츠증권, 메리츠화재, 메리츠캐피탈이 같이 진행하고 있다. 아직 서울시 건축심의를 진행 중으로, 인허가가 나야 정확한 일정을 구상할 수 있어서 착공 예정일은 미정이다.

◇ 서울시 건축심의 앞두고 사전검토 예정…착공 ‘미정’

10일 금융투자업계에 따르면 서울 강남 르메르디앙 호텔 부지를 ‘교보타워 1.4배’ 규모 복합시설로 탈바꿈시키는 사업의 PF대출 8800억원이 오는 27일 만기를 맞는다.

|

마스턴제116호강남프리미어프로젝트금융투자(PFV)가 사업시행자를 맡아 진행하고 있다.

마스턴제116호강남프리미어PFV의 주주별 지분율은 △시행사 웰스어드바이저스 55% △시공사 현대건설 29.99% △마스턴투자운용 5% △메리츠증권 4.01% △메리츠화재해상보험 3% △메리츠캐피탈 3% 순이다.

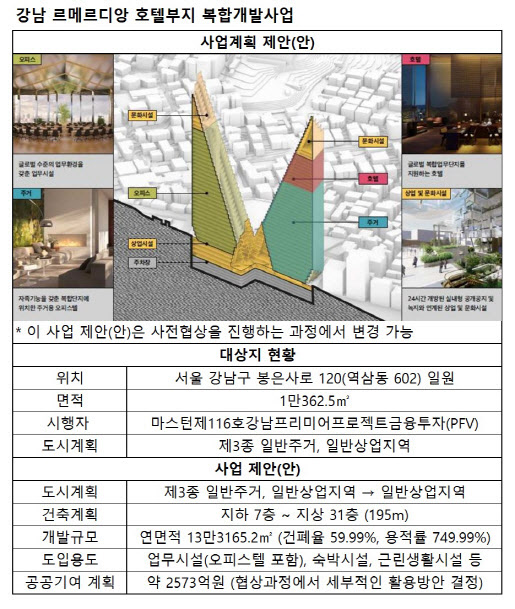

사업시행자가 제안한 복합시설은 △업무시설 3만5587㎡ △숙박시설 1만749㎡ △판매·근린생활시설 1만6765㎡ 등으로 구성돼 있다.

주거시설로는 도시형생활주택 및 오피스텔, 다세대주택도 계획됐다. 연면적은 13만3165㎡로, 개발면적만 비교하면 인근 강남 교보타워(9만2717㎡)의 약 1.4배 규모다. 세계적 건축가 도미니크 페로가 서울의 ‘내·외사산’ 형상을 담아 건축계획을 설계한다.

이 사업지는 창의적·독창적 디자인의 건축물을 지을 수 있도록 시에서 다양한 건축규제를 배제 또는 완화해준다. 예컨대 높이 적용을 배제받거나 국토의 계획 및 이용에 관한 법률(국토계획법) 시행령 최대용적률의 1.2배 이내까지 완화될 수 있다.

용도지역 상향 등으로 민간사업자의 사업성을 높여주고, 개발이익 일부를 공공기여로 확보함으로써 민간 개발사업 활성화와 도시균형발전을 동시에 촉진한다.

르메르디앙 호텔 개발사업의 경우 토지 용도지역 변경(사업지 중 제3종 일반주거지역→일반상업지역으로 상향)으로 약 2573억원의 공공기여가 발생할 계획이다.

서울시는 이 사업 관련 건축심의를 앞두고 사전검토를 진행할 예정이다. 건축위원회 심의 절차에는 위원의 사전검토기간(1주일 소요)이 포함돼 있다.

건축위원회 본위원회는 매월 2회(두 번째, 네 번째 화요일) 개최되는 것이 원칙이다. 다만 신청서 접수 순서에 따라 심의가 이뤄지며, 심의 건수가 많을 경우 당해 차수에서 심의가 이뤄지지 않을 수도 있다.

이처럼 건축 관련 인허가가 끝나야 정확한 일정을 구상할 수 있어서 착공 예정일은 미정이다. 서울시 관계자는 “건축심의가 언제 완료될지는 사전 검토를 마치고 반영 사항에 대해 검토한 다음 결정된다”고 말했다.

|

오는 27일에는 이 사업의 대출 만기일이 다가온다.

특수목적회사(SPC) 힐스테이트베스트제일차 등 대주들은 시행사 마스턴제116호강남프리미어PFV 등과 작년 9월 체결한 대출약정에 따라 총 8800억원의 한도 이내에서 대출을 순차적으로 실행했다.

트랜치별 대출약정금은 △트랜치A 5300억원 △트랜치B 2000억원 △트랜치C 1500억원이다. 대주 간 주요 담보 및 상환순위는 트랜치A, 트랜치B, 트랜치C 대출 순이다.

힐스테이트베스트제일차는 대출약정금 1000억원의 트랜치C 대주 중 하나로 참여했다.

힐스테이트베스트제일차가 자산유동화 전자단기사채(ABSTB)를 발행해서 조달한 자금으로 마스턴제116호강남프리미어PFV에 대출을 실행하고, 마스턴제116호강남프리미어PFV가 지급하는 대출원리금 및 ABSTB 차환발행 대금 등을 재원으로 기존에 발행한 ABSTB를 상환하는 구조다.

이 유동화거래의 주관회사는 LS증권(구 이베스트투자증권)이다. LS증권은 자산관리자, 유동화증권 매입보장기관도 맡고 있다. 대출원금은 오는 27일로 설정된 대출만기일에 일시상환되며, 대출약정에서 정한 조건에 따른 조기상환이 가능하다.

다만 기초자산인 대출채권의 상환 가능성은 마스턴제116호강남프리미어PFV의 신용도 및 사업 현금흐름 등에 따라 달라진다.

이에 현대건설은 힐스테이트베스트제일차가 보유한 대출채권에 대해 연대보증을 섰다.

현대건설은 대출약정금의 130%를 한도로 마스턴제116호강남프리미어PFV가 트랜치C 대주에게 부담하는 대출원리금 등 채무에 대한 연대보증을 약정했다. 이를 통해 기초자산의 신용도를 높이고 있다.

이밖에도 유동화증권 차환발행 위험을 통제하기 위해 LS증권(구 이베스트투자증권)이 유동화증권(ABSTB 1000억원) 매입보장을 하고 있다.

힐스테이트베스트제일차는 작년 9월 LS증권과 ‘유동화증권 인수 및 매입보장약정’을 체결했다. 이에 따라 LS증권은 힐스테이트베스트제일차가 발행하는 유동화증권 중 각 발행일에 팔리지 않은 잔여 유동화증권을 매입할 의무를 부담한다.

다만 △기초자산의 연대보증인인 현대건설의 무보증사채 또는 기업 유효신용등급이 A- 이하로 하락하는 경우 △기초자산의 기한이익이 상실된 경우 등에는 유동화증권 매입의무를 부담하지 않는다.

![공중제비 도는 로봇개 “어메이징”…로봇 공습 나선 中[영상][CES2025]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011000623t.jpg)