이규하 NH투자증권 연구원은 “최근 출시된 북미 고객사의 신형 스마트폰 판매가 예상보다 부진하다는 점을 반영해 실적 추정치와 목표주가를 하향한다”면서도 “OLED 침투율 확대와 폴더블 수혜는 유효해 중장기적으로 주가 회복 가능성이 크다고 판단한다”고 말했다.

|

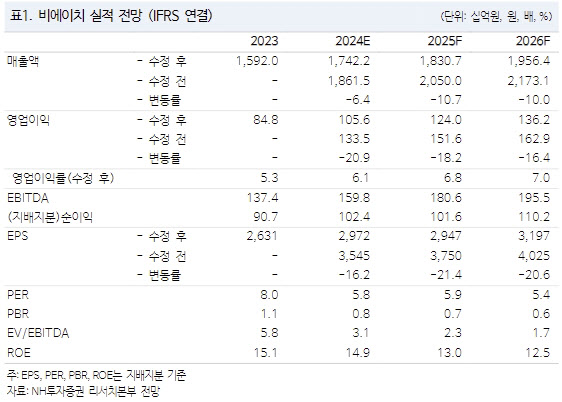

그는 “이를 고려해 북미 고객사의 2024년과 2025년 스마트폰 판매량을 기존 대비 각각 5.6%, 4.3% 낮추고, 영업이익 추정치도 2024년과 2025년 각각 20.9%, 18.2% 하향했다”고 설명했다.

이번 판매 둔화는 아쉽지만, 한편으로 판매 동향을 통해 북미 고객사도 폴더블 스마트폰 등 폼팩터 변화 필요성을 체감했으리라고 예상했다. 또 여전히 2026년 하반기 폴더블 스마트폰 출시 가능성이 크다고 판단하며 비에이치가 중장기 수혜를 보리라고 전망했다.

또 역사적 저점까지 낮아진 밸류에이션과 IT OLED, 폴더블 스마트폰 등 중장기 성장성 고려해 투자의견은 매수로 유지했다는 점도 강조했다. 특히, 이미 낮아져 있는 밸류에이션을 고려할 시 중장기 주가 회복 가능성이 크다고 판단했다.

아울러 비에이치의 3분기 영업이익은 시장 전망치를 소폭 밑도는 530억원 수준을 기록하리라고 전망했다. 전년 동기 대비 4.3% 증가한 규모다. 원·달러 환율 하락과 전장 부문 매출 감소가 시장 전망치를 밑돌게 된 주된 원인으로 봤다.

이 연구원은 올 4분기에도 북미 고객사 물량이 줄어들 가능성이 커서 실적이 시장 기대치를 밑돌 것으로 전망했다. 다만, IT 기기로 OLED 침투율이 확대되는 추세는 앞으로 꾸준히 이어지리라고 예상하면서 폴더블 스마트폰 등 폼팩터 변화의 수혜도 기대했다.

![“아이가 숨을 안 쉬어요” 부모의 외침…경찰, 3분 만에 병원으로 [따전소]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112600763t.jpg)