|

|

다주택상황을 정리하기 위해 갑자기 처분하기 어려율수 있다. 매수자가 없거나 장기적으로 보유해야 하는 자산의 경우에는 부득이하게 가족 간 증여나 매매를 할 수 있다. 먼저 증여와 매매는 어떻게 구분될까?

증여와 매매는 대가관계 즉, 대금을 지급하느냐의 여부로 판단하게 된다. 가족 간에는 매매를 하는 경우보다 증여를 하는 경우가 일반적이므로 매매를 하는 경우에는 실질 대금의 지급여부가 중요하다. 특히 자금출처에 대해 소득이 없는 자녀나 배우자가 매매를 하는 경우에는 증여로 추정되어 증여세를 부담할 수 있으므로 유의하여야 한다.

다음은 가족간 증여와 매매시 절세방법과 유의사항을 정리하여 보기로 한다.

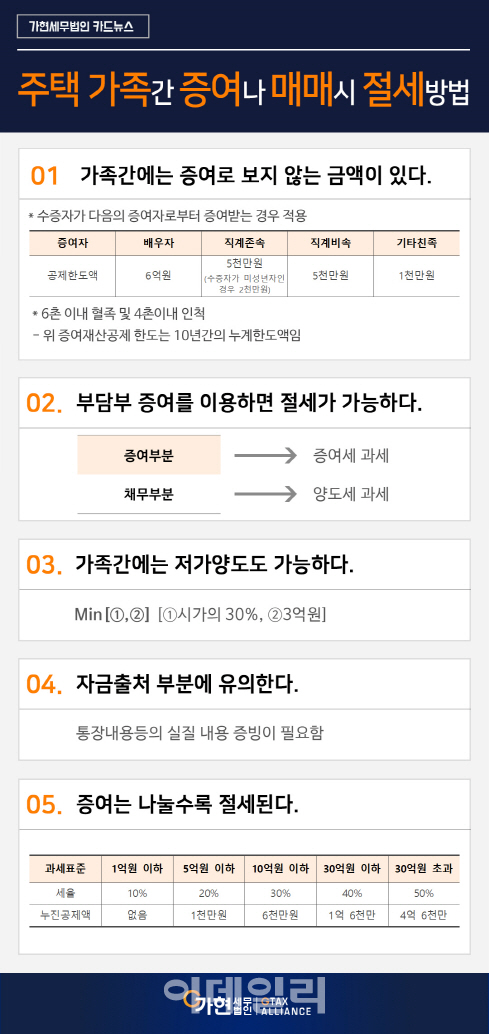

첫째, 가족 간에는 증여로 보기 않는 금액이 있다.

가족끼리는 증여를 해도 세금이 나오지 않는 구간이 있으므로 이를 활용하면 증여세를 줄일 수 있다. 특히 부부간에는 6억 원까지 증여세금이 없고, 자녀에게는 5천 만원(미성년자는 2천만원), 형제나 기타 친족은 1천 만원까지 증여세가 없이 자산을 이전할 수 있다.

이는 10년 내의 증여내용을 포함하므로 이전 증여자산의 합산에 유의하여야 한다.

둘째 부담부증여를 이용하면 세금을 줄일 수 있다.

가족 간 매매의 경우에는 부채나 전세금의 반환을 자녀가 부담하는 조건으로 하게 되는 부담부 증여를 활용하면 실질적으로 부채에 해당하는 부분은 대가를 준 것으로 보아 양도가 되고 부채를 제외한 나머지 부분이 증여가 되어 전체의 세금 부담이 줄어드는 경우가 있다.

부담부 증여는 취득가액이 높은 자산이거나, 1세대 1주택 비과세를 활용할 수 있는 경우에 특히 유리하다.

셋째, 가족 간에는 저가양도도 가능하다.

부동산은 급매로 팔게 되는 경우도 있고 가족 간에는 시가보다 적게 팔수도 있다. 세법에서도 이런 경우를 감안하여 저가양도를 인정한다. 상속증여세법상 특수관계인간 저가양도로 인정하는 금액은 다음과 같다. 시가보다 30% 또는 3억 중 적은 금액으로 저가로 양수하는 경우에는 증여로 보지 않는다. 다만 이 경우에도 부당행위 계산부인등 적용되지 않는 경우들이 있으니 유의하여야 한다.

넷째, 자금 출처 부분에 유의한다.

매매의 경우 자녀등의 소득이나 재산상황에 유의하여야 한다. 최근 가족간 매매의 경우 자금출처 세무조사가 많은 편이다. 따라서 자금 부분에 대해서는 출처를 확실히 하여야 한다.

특히 세금부분도 유의하여야 한다. 자녀에게 증여할 때 증여세나 취득세는 증여를 받는 사람이 내야 한다. 자금이 없는 자녀의 증여세 등을 부모님이 대신 내준다면 증여세 및 취득세까지 증여가액에 합산이 되어 증여세가 추가로 과세 될 수 있다. 따라서 자녀가 증여세를 낼 수 있도록 자금증빙이 갖춰져야 한다. 자금출처를 위한 증빙서류를 다음과 같으나 실제로는 통장의 내용을 근거로 조사하게 되므로 실질 현금흐름이 중요하다.

다섯째, 증여세는 나눌수록 줄어든다.

가족간 증여나 매매의 경우에는 필수적으로 증여세에 대한 이해가 필요하다.

증여세는 일반적으로 증여일의 말일로부터 3개월 이내에 증여를 받은 사람이 납부하는 세금이다. 증여재산은 일반적으로 시가로 평가하므로 아파트의 경우 매매사례가액의 시기에 따라 증여세가 달라질 수 있다. 증여가액에 따른 세율은 다음과 같다.

고가의 자산일수록 증여세가 많아지므로 증여받는 사람을 늘리게 되면 낮은 세율을 부담할 수 있어 가족 전체의 세금이 줄어들 수 있다.

![초등 여동생 5년간 성폭행한 오빠...부모 ‘외면' [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111700007t.jpg)

![모르는 학생 '수학여행비' 대신 내준 학부모...왜? [따전소]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111600311t.jpg)